在经历2021整年的考验后,2022家禽业能否实现新年新气象?今年行业有哪些关键词值得关注,又有哪些机遇拐点可能来临?

1、肉鸡养殖产业链盈利情况

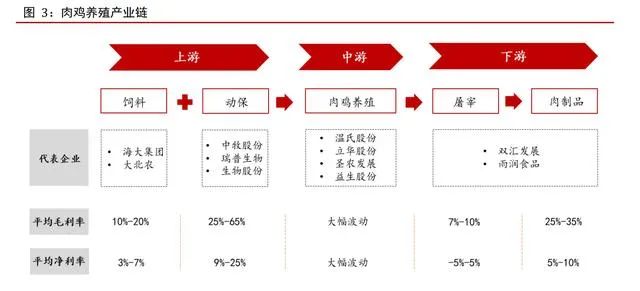

从肉鸡养殖产业链来看,上游主要由饲料与动保行业构成,肉鸡养殖行业处于产业链的中游位置,下游主要由屠宰加工行业与肉制品行业构成,最终产品流向终端消费市场。

受鸡价周期波动的影响,中游肉鸡养殖企业的毛利率与净利率波动较大。位于上游的动保行业平均毛利率与净利率分别在25%-65%与9%-25%之间,盈利能力整体高于饲料行业。下游的屠宰行业受中游养殖行业的影响较为明显,平均毛利率与净利率分别在7%-10%与-5%-5%之间,盈利能力整体低于下游的肉制品行业。

2、中国是第二大肉鸡生产国,多因素驱动消费提升

中国是全球第二大肉鸡生产国,肉鸡产量在全球占比连续多年提升。美国农业部数据显示,2020年中国的肉鸡产量1460万吨,产量占据全球14.74%份额,排名第二。2016-2020年,中国肉鸡产量在全球占比从13.91%增加至14.74%。以下因素也同时刺激着鸡肉消费的增长:

1)人均鸡肉消费量有增长空间

2)餐饮连锁化带动需求提升

3)消费结构升级+饮食多元化,肉鸡市场需求广阔

3、白羽鸡和黄羽鸡出栏表现分化,养殖集中度有提升空间

3.1白羽鸡近三年出栏量稳步增加,黄羽鸡受政策等因素影响出栏量下滑

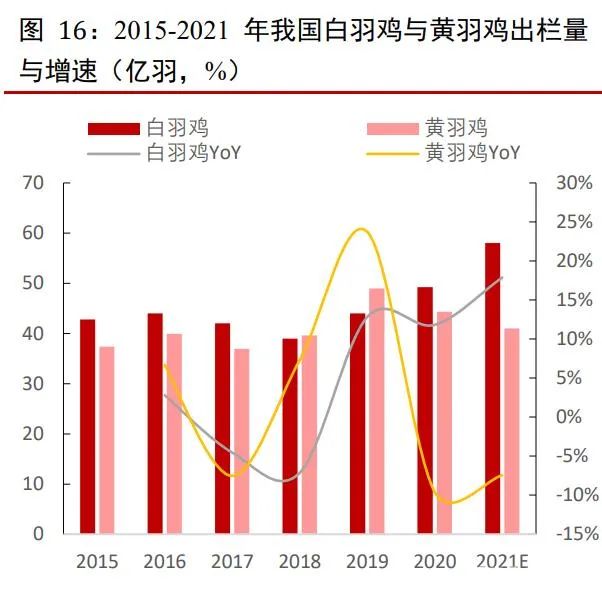

2019-2021年白羽鸡出栏量逐年增加,从44亿羽增加至58亿羽。相比较而言,黄羽鸡的出栏量在2019年达到49亿羽的高位后出现下滑。因中国黄羽鸡销售以活禽交易为主,各地频繁出台的活禽限制政策对黄羽鸡行情产生巨大冲击。

3.2肉鸡养殖集中度有提升空间,规模养殖趋势显现

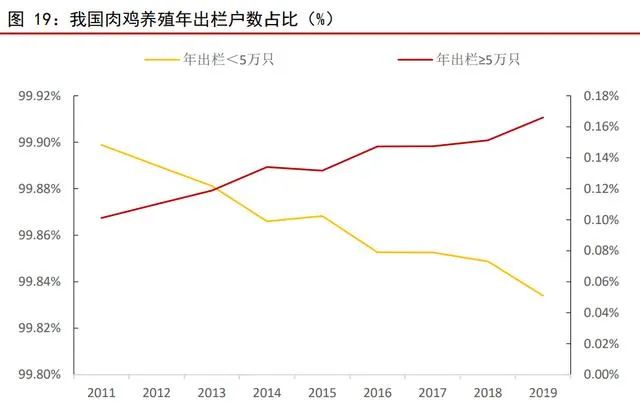

中国肉鸡目前主要以散户养殖为主,中国畜牧业年鉴数据显示,2019年中国肉鸡年出栏在1-1999羽的户数占比高达98.53%。相比散户养殖而言,规模大的养殖场具有综合成本低、生物防控要求高、管理效益好等特点。近几年,中国肉鸡养殖行业逐步呈现出规模化(年出栏5万羽以上)的趋势。从出栏户数来看,2011-2019年,年出栏数在5万羽以下的小规模养殖场户数从2557万户下降至1729万户,年出栏数在5万羽以上的规模养殖场户数从2.59万增加至2.88万。

3.3国家政策+城镇化水平提高,带动肉鸡养殖规模上行

1)环保政策加速行业出清

一些环保不达标的小企业强制退出市场,进而提高肉鸡养殖行业头部企业的市场份额。

2)逐步取消活禽市场交易,提高行业养殖标准

中国近年出台政策逐步取消活禽市场交易,使行业养殖标准有所提高,冰鲜类肉鸡产品或将成为行业未来发展的大趋势,同时对肉鸡养殖企业的冷链技术要求亦将提升。一些经营能力较差的养殖户或将面临淘汰,进而使行业竞争格局进一步优化。

3)城镇化水平提高,推动市场份额向头部企业集中

越来越多的年轻人选择从农村到城市工作,农村劳动人口呈现萎缩态势。对于肉鸡养殖行业而言,农村劳动力流失一定程度上减少了散户数量,进而使行业市场份额进一步向头部企业集中。

4、关注肉鸡产能去化进程,寻找行业边际拐点

4.1 2022年白羽鸡产能去化有望稳步推进

1)祖代白羽鸡引种量较高,供给自由度有望提升

行业祖代白羽鸡目前主要以国外引种为主。为解决祖代白羽鸡过度依赖国外的问题,2021年12月1日,农业农村部发布第498号公告,“圣泽901”、“广明2号”、“沃德188”等三个快大型白羽肉鸡品种成为国内首批自主培育的快大型白羽肉鸡新品种。此举改变了白羽鸡种源完全依靠进口的局面,中国白羽鸡的引种依存度或将得到改善,供给自由度有望提升。

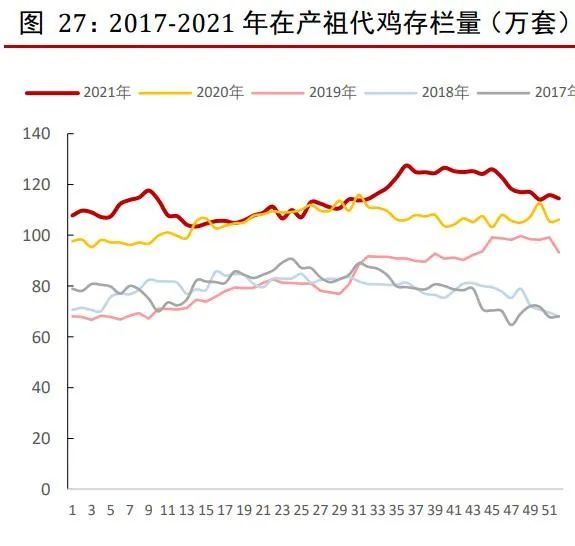

2)祖代与父母代白羽鸡存栏处于相对高位水平,短期供给仍较为充裕

根据中国畜牧业协会数据显示,将2017-2021近五年的数据进行对比,中国祖代白羽鸡与父母代白羽鸡存栏处于相对高位水平。从祖代鸡引种到商品鸡投入供给大约需要14个月的时间,预计我国白羽肉鸡的供给短期仍较为充裕。

3)养殖利润围绕盈亏平衡点波动,产能去化有望稳步推进

在白羽鸡供给相对充裕的情况下,随着消费旺季因素减弱,白羽鸡价格或仍存在下跌空间。叠加玉米、大豆等饲料成本持续走高,白羽鸡企业的养殖利润或面临进一步萎缩,行业有望加速出清,白羽鸡产能去化有望稳步推进。

4.2黄羽鸡产能去化显现,2022年价格有望企稳回升

1)2021年我国黄羽肉鸡在产祖代与父母代存栏呈现双降态势

新冠疫情发生后,国家开始陆续禁止活禽交易,或采取不定期休市的方法控制活禽流通量,黄羽鸡养殖户受到严重冲击,产能去化趋势显现。2021年,国内在产祖代黄羽肉鸡与在产父母代黄羽肉鸡的存栏量分别为151.45万套与4047.15万套,同比分别下降1.31%与5.93%,存栏呈现双降态势。

2)黄羽鸡价格2022年有望企稳回升

黄羽鸡受2020年疫情与逐步取消活禽交易等影响,销售渠道受到严重冲击,需求大幅萎缩,价格下降幅度较大。同时2021年以来上游的饲料成本快速上涨。在多因素的共同作用下,养殖户开启去产能进程,2019年以来黄羽鸡出栏量持续下降,预计黄羽鸡价格2022年有望企稳回升。

4.3把握猪周期,寻找边际拐点

由于猪肉与鸡肉需求存在替代性,猪价与鸡价之间亦具有相关性,其传导路径为“猪价提升—居民对猪肉的消费量减少—对禽类的消费量增加—鸡价提升”。

从农业农村部公布的数据来看,能繁母猪产能自2021年7月以来环比持续下降。2021年7-12月,国内能繁母猪存栏量环比从-0.50%下降至-2.90%,同比从24.50%下降至4.00%。由于生猪供给相对于能繁母猪供给具有一定的滞后性,生猪存栏目前还未出现明显的去化现象。若剔除12月春节消费旺季等因素影响,中国生猪存栏环比与同比虽处于增长态势,但增速有所趋缓。从供给量来看,国内能繁母猪与生猪的供给目前处于相对高位水平。后续需持续关注能繁母猪去化进程,把握猪周期向上拐点。在猪周期的带动之下,肉鸡的价格有望呈现上涨态势。