生猪:新一轮猪价启动已临近。

■俄乌冲突加剧了粮食价格的涨幅,恶化了生猪养殖企业的生存状况,也让我们调整对猪价谨慎的态度,判断一轮猪价的启动已经临近。本轮猪周期将面临三大关键词:成本推动,弱(利润)周期,板块内分化。

■当前生猪板块符合我们坚持 “买低估、等驱动”的基本逻辑----低估是对猪价的评估。这里包括了三个重要假定:一是疫情对消费的冲击逐步减弱,未来体现在白条出库、价格的同比回升;二是政策托底态度不变,未来体现在猪价低位时收储的连续性;三是饲料成本高位态势难以改变,猪粮比扭曲,未来体现为数据层面的均值回归。

■从三个层次选股,一是低成本、低增速、负债率较低的牧原股份、中粮家佳康、神农集团;二是成本将在下半年显著改善温氏股份、天邦股份、新希望、东瑞股份,三是成本下降仍在路上但成长路径清晰的傲农生物、唐人神、巨星农牧。

肉鸡:至暗时刻已过,重视引种风险。

■目前肉鸡产业链利润不佳,产能去化仍在继续,短期产能去化速度或不及消费下滑速度。产能高位,饲料价格高企,下游整体消费不佳等问题是行业面临的前所未有的挑战,行业继续下探的空间十分有限。此外,随着生猪产能的去化,下半年猪价上行趋势较强,猪鸡有望迎来共振。最后,目前海外禽流感频发,或影响国内种源进口,后期肉鸡供需困境或能快速改善。

■近年随着鸡肉产品和渠道的丰富化,鸡肉消费并未因猪肉供应的恢复和疫情对消费的打压而下降。根据农业农村部测算,2020年和2021年我国鸡肉消费量分别达到1958万吨和2090万吨左右,同比增加10%和6.7%。鸡肉消费可塑性较其他肉类更强,消费市场仍有提升空间。

■根据各上市公司所处产业链的不同,可从三个角度进行选择,第一,处于上游,最先受益于行业供需改善和行业反转的弹性标的:益生股份和民和股份;第二,销售环节处于下游,具备成本优势的仙坛股份和立华股份;第三,已初具差异化竞争优势的全产业链龙头,圣农发展。

■风险提示:下游消费复苏不及预期;原材料价格大幅波动;农业政策落地不达预期。

一、生猪:新一轮猪价启动已临近。

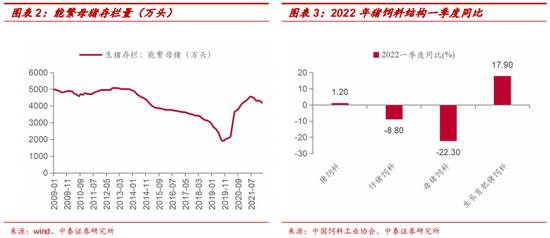

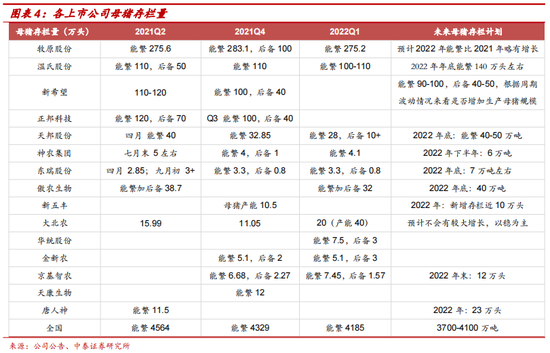

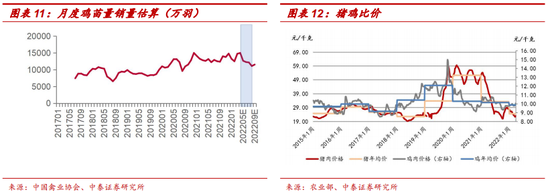

驱动来自能繁母猪的去化,从农业部以及饲料协会的数据可以看出,去化还在推进。消费低迷加重猪市压力,猪价仍在成本下方运行,时间对产业多头有利。

我们判断随着下半年猪价上涨,母猪去化规模及速率将快速收窄,甚至转正:一方面,大幅减亏有助于上市公司实现既定的母猪扩张目标;另一方面,养殖利润恢复也将带动中小散户停止去化并出现补栏,三季度猪价大概率翻越中小散户13-15元的现金成本。这种表现将决定猪价在明年年中见顶。本轮猪周期缺乏持久性核心在于母猪存栏的“高基数”。

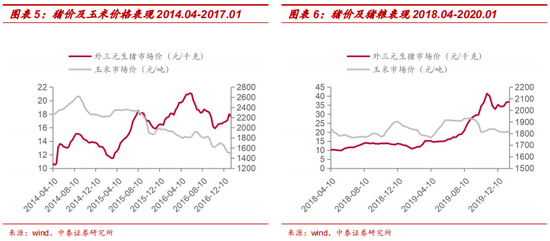

之前两轮上涨周期,粮价与猪价的背离为投资猪股创造了极好的环境,猪企同时获得“缺口”与“低成本”的双重红利。考虑到我们对今明两年粮价重心上移(源自全球供给收缩、海外需求增加)的判断,我们将本轮猪周期定义为一次“弱(利润)周期”。即猪价上涨难以带来利润的显著抬升,体现为猪粮比翻越盈亏平衡点的幅度、持久性有限,只有低成本、低增速猪企会在下半年实现利润转正,获得超额收益,获得资金青睐。

关于下半年猪价的可能涨幅,我们建议从两个角度考虑,一是期货市场的指引,这是最佳反馈市场主体行为及预期的场所,目前的指引在18-19元;另一个角度是来自数学层面的估算,在假定粮价仍有10%涨幅以及猪粮比回归盈亏平衡的6.5~7:1条件下,猪价将在下半年触及18-22元。

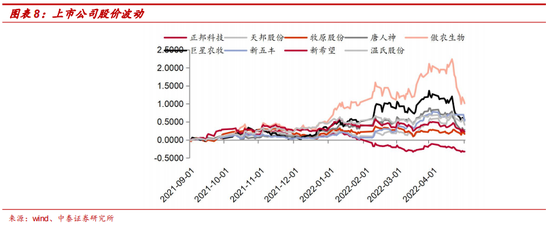

生猪板块中成长股的大幅下挫源自市场对成长实现与否的谨慎,特别是史无前例单头亏损的背景下,在弱周期中适当放低增速过冬是安全选择,就此带来的出栏增幅不及预期会频频出现。

从三个层次选股,一是低成本、低增速、负债率较低的牧原股份、中粮家佳康、神农集团;二是成本将在下半年显著改善温氏股份、天邦股份、新希望、东瑞股份,三是成本下降仍在路上但成长路径清晰的傲农生物、唐人神、巨星农牧。

风险:二次育肥大规模重现,出栏均重超预期,疫情导致消费低迷

二、肉鸡:至暗时刻已过,重视引种风险

目前肉鸡产业链利润不佳,产能去化仍在继续,短期产能去化速度或不及消费下滑速度。产能高位,饲料价格高企,下游整体消费不佳等问题是行业面临的前所未有的挑战,行业继续下探的空间十分有限。此外,随着生猪产能的去化,下半年猪价上行趋势较强,猪鸡有望迎来共振。最后,目前海外禽流感频发,或影响国内种源进口,后期肉鸡供需困境或能快速改善。

行业整体低迷,继续下探空间有限

上游产能充裕,行业整体低迷。国内白羽肉鸡引种量自2019年起持续处于高位。2021年随着对美国进口的再次启动和国内白羽肉种鸡自繁能力的提升,国内祖代更新量增至高位。根据禽业协会数据,2021 年我国白羽肉鸡累计更新(引种+自繁)祖代种鸡124.6 万套,同比增加24.3%。

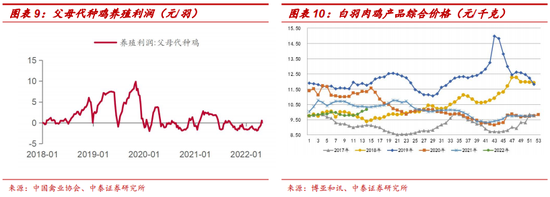

另外,伴随饲料原料的大幅上涨,养殖成本大幅抬升,而由于新冠疫情等因素,整体消费疲软,行业养殖效益不佳。根据禽业协会统计,2020、2021年鸡肉产品综合价分别为10.28和10.14元/公斤,2022年Q1鸡肉产品综合均价为9.84元/公斤,而集团厂成本在10元/公斤左右。

下半年供需向好,有望猪鸡共舞

2021年9月开始,父母代种鸡养殖利润由盈转亏,截止目前已经亏损超过2个季度,2022Q1平均亏损达到1.5元/羽,亏损幅度和周期处于历史较高水平。持续亏损带动父母代环节产能去化和提前淘汰,2021Q2父母代鸡苗合计销量达到的1672万套,此后3个季度父母代鸡苗销量持续下降,由此推断自2022Q2开始,商品代鸡苗供应将出现下降,供给将迎来边际改善。

海外禽流感频发,引种风险曾冲击国内产能

我国白羽肉鸡种源进口依赖度高,海外疫病曾冲击国内产能。2015-2017年,美国、英国、法国相继爆发禽流感,一系列的封关政策严重冲击国内祖代引种,2015、2016、2017年国内祖代鸡更新梳理分别为72.02、63.86、68.71万套,较2013年高点分别下降53.3%、58.6%和55.4%,同期商品代鸡苗曾突破自2011年至当年的最高点。

目前海外禽流感频发,国内种源进口充满不确定性。由于2021年2月新西兰一批祖代雏鸡检测出疾病等问题,我国暂停自新西兰进口,9月重启美国进口,21年美国进口量占比大幅提升至57%。2022年初以来,北美禽流感疫情持续蔓延,加拿大、美国均受到禽流感疫情影响。截止4月30日,禽流感已在美国32个州得到确认,累计影响超过3600万只家禽。目前,北美禽流感疫情尚未出现明显缓解趋势。另外,由于禽流感原因,国内入境隔离场也会严格控制审批,一定程度上等于增加了进口的难度。目前,海关总署已经公告禁止加拿大禽及其相关产品输入国内,尚未禁止美国禽进口。后续美国禽流感疫情演绎和进口情况仍需密切跟踪。当前肉鸡产业整体低迷,疫病风险触发概率较大,美国进口对国内种源影响需要高度关注。

当前整体肉鸡产能去化持续,但劣势产能的去化对未来周期的良性恢复至关重要。近年随着鸡肉产品和渠道的丰富化,鸡肉消费并未因猪肉供应的恢复和疫情对消费的打压而下降。根据农业农村部测算,2020年和2021年我国鸡肉消费量分别达到1958万吨和2090万吨左右,同比增加10%和6.7%。鸡肉消费可塑性较其他肉类更强,消费市场仍有提升空间。

根据各上市公司所处产业链的不同,可从三个角度进行选择,第一,处于上游,最先受益于行业供需改善和行业反转的弹性标的:益生股份和民和股份;第二,销售环节处于下游,具备成本优势的仙坛股份和立华股份;第三,已经初具差异化竞争优势的全产业链龙头,圣农发展。

风险:种鸡延迟淘汰,海外引种超预期增加,疫情导致消费低迷 。

(来源:中泰证券)