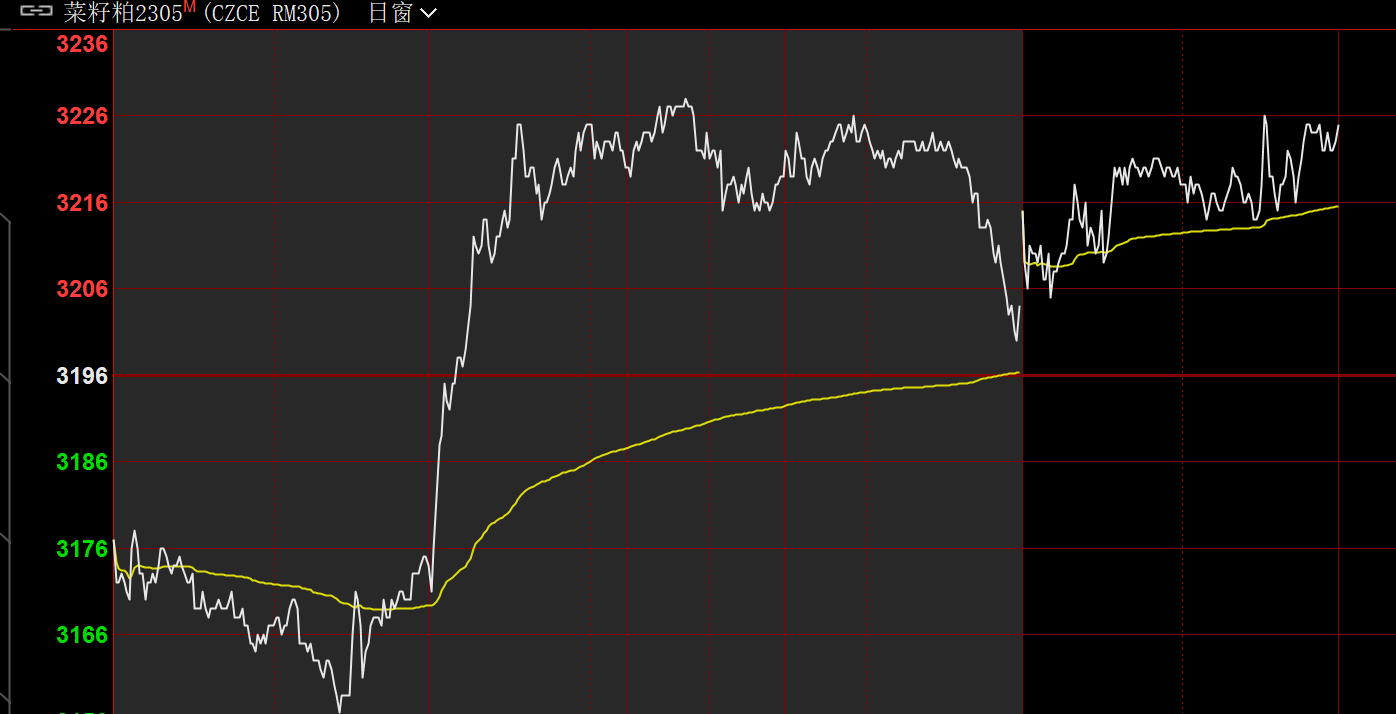

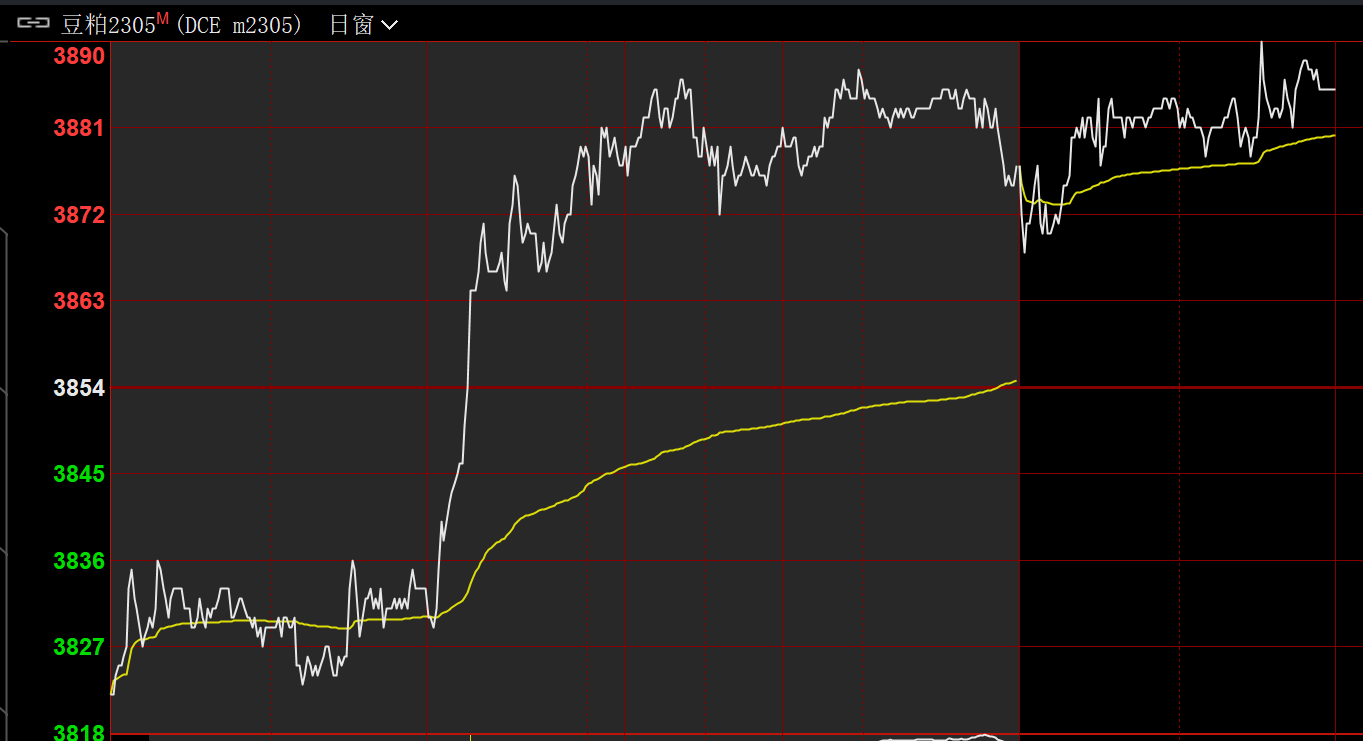

受阿根廷大豆产量有下调风险的消息影响,周四国内双粕联袂强势上涨,截至下午收盘,豆粕2305合约涨2.13%,菜粕2305合约涨1.62%。

据悉,罗萨里奥谷物交易所下调阿根廷2022/2023年大豆产量预测至3700万吨,此前预测为4900万吨,阿根廷持续降雨不足及大豆种植优良率下滑,令市场担忧。此外,巴西南部降雨不足,也对大豆产量造成干扰。

双粕库存偏低

“目前国内整体粕类库存水平不高,豆粕库存仍在恢复中,菜粕库存处于历史同期低位水平,今年农历春节放假时间较早,山东地区油厂停机增多,豆粕压榨量有望阶段性降低,贸易商普遍处于低备货状态,叠加南美天气升水炒作基础仍在,预计双粕春节前将继续保持强势上涨态势。”格林大华期货农产品小组组长刘锦说。

相比较坚挺的双粕,油脂表现差强人意,三大油脂走势整体呈现区间宽幅振荡走势,上有压力下有支撑,压力是国内餐饮消费旺季不旺,导致油脂需求没有起色,国内主要棕榈油库存垒库已经成为事实,支撑是南美天气不确定性的升水炒作和豆油、菜油坚挺的基差。

中辉期货油脂研究员贾晖告诉记者,粕强油弱的局面来自于粕现实和油预期的多方因素影响导致。由于国内去年10—11月大豆进口同比持续下滑,导致国内豆粕供应始终不足,基差大幅走强,伴随美豆不断到港供应,截至去年12月,豆粕市场供应偏紧的局面依然没有得到彻底解决,现货端强劲支持豆粕盘面走势,加上近期南美干旱干扰产量预期,豆粕整体维持偏强运行。油脂市场方面,棕榈油库存已经处于5年来高位,而豆油春节前备货结束,消费预期下降。截至1月12日,张家港地区豆棕现货价差达到1600元/吨以上,巨大的价差也抑制了豆油的消费预期。

2022年1月12日,阿根廷罗萨里奥谷物交易所表示,将该国2022/2023年度大豆产量预测从此前的4900万吨大幅下调至3700万吨,CBOT大豆期价得到提振,再度上涨,国内双粕经过前期的调整,继续走弱空间有限,在外盘走强的带动下跟涨。“在南美大豆产量明确之前,市场的天气升水炒作基础仍在,CFTC豆类净多持仓近期也呈现净多资金加码的现象,截至1月3日,CFTC大豆净多持仓148639手,CFTC豆粕净多持仓156568手,大豆和豆粕净多持仓均是连续6周增加,说明投资者仍旧看多后市大豆和豆粕价格。”刘锦说。

刘锦告诉记者,目前市场上主流机构对南美整体大豆产量持乐观态度,预测巴西2022/2023年度大豆产量有望达到1.53亿吨,巴拉圭和乌拉圭的大豆产量同样是增产的预期,阿根廷大豆的减产预期并不能拉低南美整体的丰收预期,加之近些年来,阿根廷大豆在全球大豆出口占比重不断下降,阿根廷更多是豆粕和豆油的出口,因此天气升水炒作随着时间的推移空间并不大。国内预期后续大豆到港量回升快速,1月份到港大豆800万吨,2月份到港810万吨,3月份预计到港1150万吨,随着到港大豆增加,国内油厂开机率回升,豆粕供给有望增加,豆粕后续基差有望进一步回落,豆粕的价格拐点出现的必要条件取决于南美定产、国内生猪补栏情况和养殖利润。

菜粕方面,整体来看,2022年全年,我国菜籽进口量处于偏低状态,2022年1—11月油菜籽进口总量为141.57万吨,较上年同期累计进口总量的229.41万吨,减少87.84万吨,同比减少38.29%。目前是海外菜籽供应季节性高峰期,国内采购菜籽积极,今年1月份进口量大约是54万吨,国内菜籽加工企业开机率和加工量均处于年度历史高峰期,但是菜粕库存仍处于历史低位,截至2023年第一周,国内进口压榨菜粕库存量为1.7万吨,较前一周2.6万吨减少0.9万吨,环比下降33.33%。

不过,贾晖则认为,当前国内双粕供需情况较前期大幅改善,随着美豆及油菜籽进口的增加,豆粕供应情况得到大幅缓解,油厂豆粕库存开始逐步低位回升。同时,巴西早豆已经进入收割阶段,春节后也将会逐步进入巴西大豆到港供应季。豆粕供应情况及预期大幅改善,打压豆粕基差近期回落。油菜籽方面,2022年11月至12月油菜籽进口99.27万吨,其中12月到港统计在51.6万吨,11—12月进口同比增加47.21万吨,增幅达到90%以上。油菜籽供应改善和良好的开机利润,在菜粕消费淡季下,库存呈现持续累库状态。

油脂后市能否走强?

据悉,马来西亚棕榈油局2022年12月供需报告利空兑现,产量降幅大于市场预期,库存降幅低于市场预期,出口数据表现较差,报告整体偏空。马来西亚12月棕榈油供需平衡数据显示,截至2022年12月底,马来西亚12月毛棕榈油产量为162万吨,环比下降3.68%,产量下降幅度超过市场预期的163万吨;马来西亚棕榈油库存为219万吨,环比下降4.09%,库存降幅明显低于市场预期。在数据公布之前,各大机构普遍预期马来西亚2022年12月棕榈油库存将仍在200万吨以上,这是棕榈油期价承压的主要原因。马来西亚2022年12月棕榈油出口量为147万吨,环比下降3.48%,出口数据下降幅度超过市场预期,此前市场平均预期本月马来西亚棕榈油出口为150万吨。

另外,中国餐饮消费表现不佳,国内棕榈油累库。2022年10月份以后,国内各地居家办公增加,外出就餐减少,这令国内餐饮消费数据呈现连续不佳的情况。中国烹饪协会的数据显示,国内限额以上餐饮收入已经连续三个月呈现单边下降态势。国家统计局2022年12月15日发布最新数据显示,2022年11月,全国餐饮收入4435亿元,同比下降8.4%;限额以上单位餐饮收入889亿元,同比下降7.5%。2022年1—11月,全国餐饮收入39784亿元,同比下降5.4%;限额以上单位餐饮收入9745亿元,同比下降4.6%。

刘锦告诉记者,棕榈油因价格低廉,可反复油炸,餐饮和食品加工行业多使用棕榈油,但是2022年以来,豆棕价差一度扩大至1990元/吨,导致棕榈油使用量快速缩减,国内棕榈油月度表观消费量在2023年多维持在30万吨左右,较往年减少50%—60%。2022年9月份之后,随着国外棕榈油报价的下跌,国内进口棕榈油一度出现进口利润,加之中国政府承诺采购印尼100万吨棕榈油,国内进口棕榈油到港快速回升,月度棕榈油到港量50万吨之上,国内棕榈油港口库存节节攀升,截至2023年第一周,中国汇易网统计数据显示,国内棕榈油库存总量102.5万吨,为近三年以来同期最高值。

“从目前基本面情况来看,粕强油弱的局面短期内仍会持续。由于去年5月开始能繁母猪存栏探底回升,随后持续环比增长,生猪存栏供应预期乐观,有利于豆粕市场消费预期,加上阿根廷大豆天气干旱导致产量预期不断下调,巴西南部又有降雨不足的困扰,天气升水炒作对盘面带来一定支持。而豆油市场,春节备货结束,消费预期转淡,在较高的豆棕价差下,将更多利好于棕榈油消费预期。豆油短期内将延续低位大区间振荡行情。”贾晖说。

对于后市,刘锦认为,粕类做多预期仍在加码,南美天气升水炒作基础仍在。国内临近春节油厂停机增加,双粕库存偏低等一系列因素叠加,双粕节前仍将保持偏强格局运行。油脂期价上方压力重重,主要需求国中国国内油脂库存回升,餐饮消费数据不佳,近期公布的马来西亚2022年12月棕榈油供需报告加重了棕榈油的压力。报告公布后,国内外棕榈油期价如期下跌,但是随着春节临近,资金方有回笼资金要求,交易所提高保证金也会令油脂行情波动率降低,相关油脂的天气升水炒作忧虑仍在,综合以上多空因素,预计春节前,油脂维持弱势振荡格局为主,中长期依旧承压。