来源:第一财经

2月21日晚,农业农村部表示,提升生猪等畜产品供给能力。加强生猪产能调控。开展生猪产能调控工作考核,确保能繁母猪存栏量保持在4100万头左右的合理区域。强化市场监测预警和信息发布,引导养殖场(户)合理安排生产,防止生产大起大落。

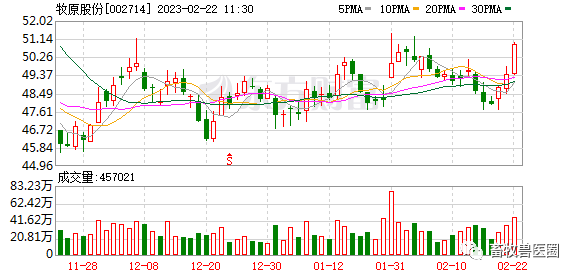

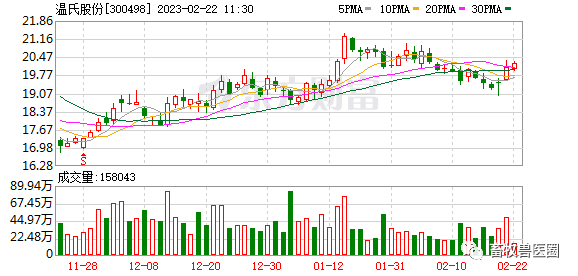

2023年的猪价走势及周期演绎依然是农林牧渔行业的最大看点。本周,随着年内首轮收储落定,猪价止跌回涨。上市猪企方面,业绩预告基本全部出炉。除“猪茅”牧原股份(002714.SZ)外,温氏股份(300498.SZ)2022年也实现生猪养殖业务扭亏为盈。

2月20日晚,温氏股份发布2022年业绩快报,公司全年实现归母净利润52.2亿元,2021年同期亏损134亿元,处于业绩预告上限,公司生猪养殖业务利润同比大幅上升,实现扭亏为盈是推动整体业绩扭亏的重要原因。

温氏股份Q4盈利45亿拉动全年利润

2022年四季度,全国猪价走出迅猛涨势,带动上市猪企利润水涨船高。温氏股份第四季度归母净利润大赚45.35亿元,拉动全年盈利水平。

具体来看,温氏股份2022年实现营业收入837.4亿元,同比增长28.9%,实现归母净利润52.2亿元,2021年同期亏损134亿元,位于业绩预告上限;实现扣非后归母净利润47.6亿元,2021 年同期亏损146.7亿元。

分业务看,2022年温氏股份销售肉猪(含毛猪和鲜品)1790.86万头,同比增长35.49%,毛猪销售均价19.05元/公斤,同比上升9.55%。养殖成本是猪企盈利的核心要素,在最近一期机构调研中,温氏股份透露,2022年公司肉猪养殖综合成本约17.2元/公斤,目标在2023年将其降至16元/公斤以下。

分季度看,Q1~Q4温氏股份分别出栏生猪402.4万头、398.2万头、441.3万头、549万头,同比分别增长91.9%、53.8%、2.9%、29.4%。

2月初,温氏股份接受了215家机构调研,并表示初步规划2023 年肉猪(含毛猪和鲜品)销售奋斗目标为2600万头,意味着同比增速达45%。公司还称,长远来看公司首要工作是把现有的4600万头猪场产能充分利用起来, 持续提升产能利用率。

不同于牧原股份专注养猪,温氏股份主业兼有养猪与养鸡,且是第一大黄羽鸡养殖企业。猪周期磨底期间,养鸡业务可提供相对稳定的现金流,使得公司相对平滑地度过周期底部。

2022年温氏股份的销售肉鸡10.81亿只(含毛鸡、鲜品和熟食),同比下降1.83%,毛鸡销售均价15.47元/公斤,同比上升17.20%,养鸡业务收入增长主要系鸡肉价格走高。

但去年12月,黄羽鸡价格高位回落明显。当月,全国黄鸡均价约12.0元/公斤,环比下滑23%、同比下滑19%。今年以来,黄羽鸡价持续低位震荡。

温氏股份在调研中表示,鸡价高位回落,主要是受部分区域新冠肺炎疫情防控政策因素影响,公司规划未来几年的毛鸡业务每年增长5%左右,预计2023年黄羽肉鸡养殖行业仍处于大的盈利周期。

谈及过去两年猪周期磨底,温氏股份直言,由于饲料原料价格大幅上涨,行业平均成本上升,养殖难度大幅提升。“前两年资金压力较大,行业产能扩充趋于理性,社会资本并未像过往猪周期一样疯狂进入,部分表现为投机性的二次育肥,为存量的变化,并未真正从根本上大幅扩充猪场产能和母猪数量。”温氏股份称。

2月17日,温氏股份刚刚公布上市以来规模最大一期股权激励计划(草案)及2023年员工持股计划,拟授予不超过1.85 亿股(首次授予与预留分别占比为94.87%和2.68%),占公告发布日公司股本总额2.82%,授予对象不超过4076人。这两项激励计划草案业绩考核目标为:以2022年为基准,2023~2025年畜禽产品总销售重量增20%、40%、53%;或2023、2023~2024、2023~2025年累计归母净利润不低于75亿元、160亿元、248亿元。

一季度猪价或仍低迷,周期进入第三次亏损底

近日,随着年内首批冻肉收储消息正式落地,市场信心提振,全国猪价止跌反弹,再次站上15元/公斤。中国养猪网数据显示,2月21日,全国外三元生猪价格报15.63元/公斤,同比上涨22.78%,环比涨0.58%。

当前市场多数观点认为2023年猪价走势有望成先抑后扬,行业迎来量增价平和正常盈利年份的判断,上市公司盈利增长核心在于养殖成本控制与出栏节奏有序释放。

截至2月21日收盘,生猪养殖板块25家企业的业绩预告几乎全部披露。整体来看,大部分上市猪企受益于上年四季度高位猪价,实现业绩扭亏。牧原股份的归母净利润规模超百亿,预计为120亿元~140亿元,再无第二家上市猪企具备如此净利润规模。

“温牧正天”四家上市猪企中,仅牧原与温氏2022年实现盈利,正邦科技(002157.SZ)退市风险高挂。天邦食品(002124.SZ)通过“卖子”获得14.5亿元投资收益,公司预计归母净利润盈利9.5亿元~11.5亿元,但扣非后归母净利润仍预计亏损3.7亿元~5.7亿元。

天邦食品表示,公司预计今年上半年猪肉价格仍为较低水平,因此计提了相应存货减值准备,同时,食品业务仍处于战略转型调整阶段,产能利用率有待提升。值得注意的是,天邦食品正在继续“卖子”。2月18日,公司公告称,已经收到了出售含山汉世伟食品有限公司100%股权的转让款,合计达4269.79万元。

展望一季度上市猪企业绩,某农业行业分析师对第一财经记者表示,料一季度猪价继续承压,单季度业绩或为头部猪企的全年低点。“现在是周期的第三次亏损底,将催生再一次的产能去化。我们看到去年11月全国能繁母猪环比由正转负,对应今年三季度的生猪产能,猪价与上市猪企的估值或会于今年二季度提前反映。”他说。

(文章来源:第一财经)