前言

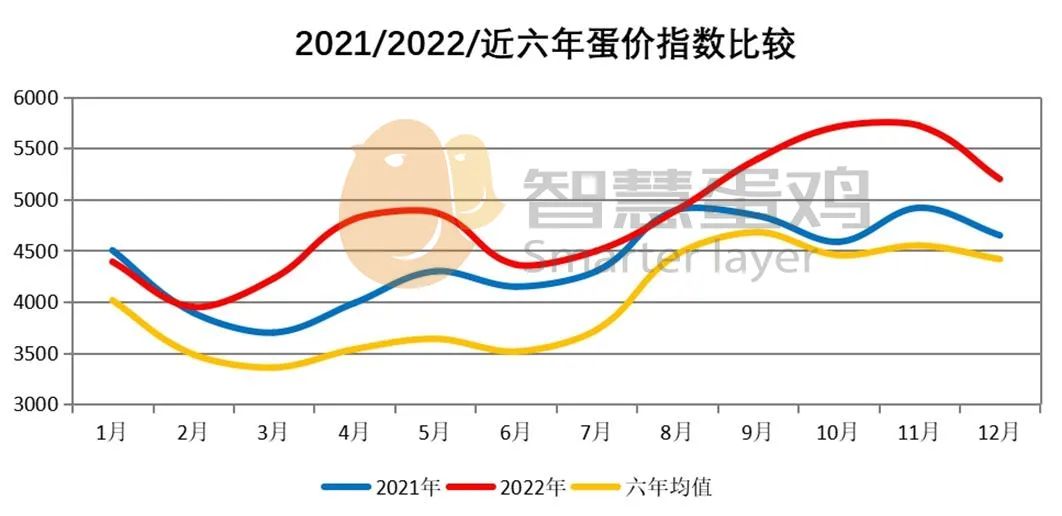

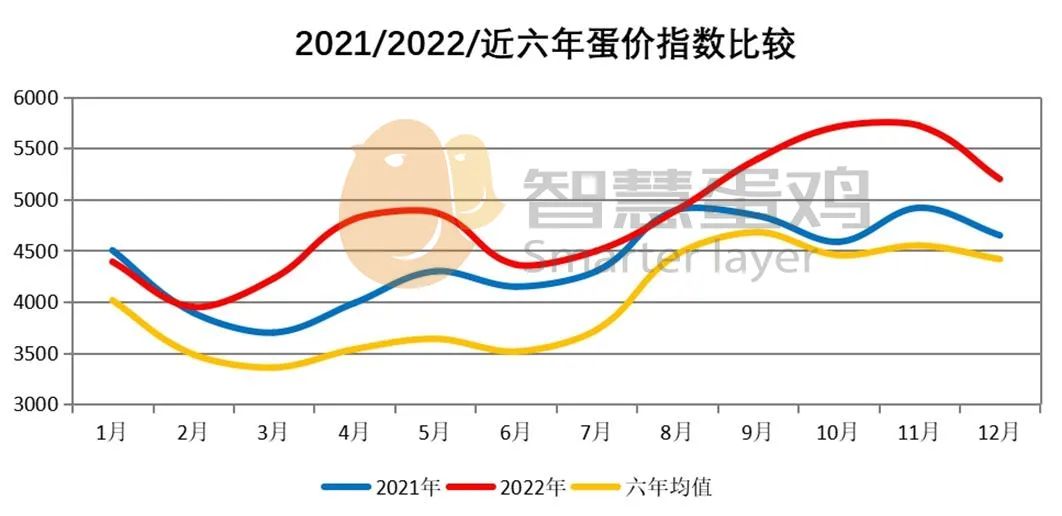

2022年度,全国在产蛋鸡存栏依然低于历年存栏均值,鲜蛋供给处于紧平衡状态,豆粕涨价进一步推高了鲜蛋生产成本,猪肉价低抑制了上半年蛋价,疫情封控拉升了蛋价,综合作用之下,2022年度蛋鸡养殖效益呈大年偏弱的状态。那么,透过蛋鸡市场大数据分析,沿着历史—现实—未来的发展脉络,看看2023年度蛋鸡养殖前景如何?1、年度蛋价指数定位:2022年度蛋价指数为4841点,居于2017-2022近六年间的最高位。

2、蛋价指数同比分析:2022年度蛋价指数4841点,同比2021年度蛋价指数4397点,增加了444点,增幅为10.1%;较六年均值3986点,同比增加了855点,增幅为21.5%。

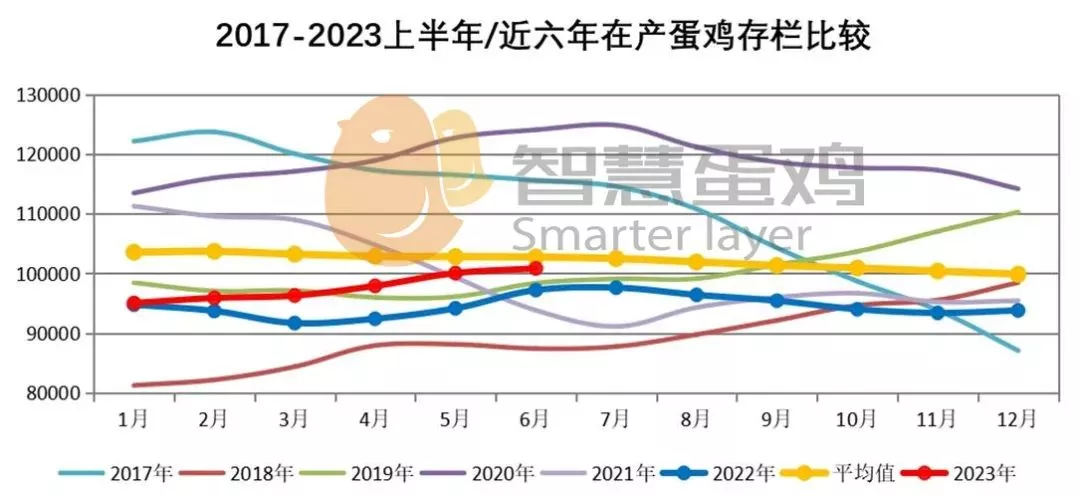

3、月度蛋价指数分析:2022年月度蛋价指数走势,与2021年及六年月度均值比较,4月、5月、10月、11月蛋价指数明显偏高。1、2022年度鲜蛋供给偏紧:2022年度在产蛋鸡存栏为9.46亿只,较2021年度的9.97亿只,同比下降了0.51亿只,降幅为5.1%;较六年存栏均值10.22亿只,同比下降了0.76亿只,降幅为7.4%。2022年度在产蛋鸡存栏明显偏低,导致鲜蛋供给偏紧,对蛋价构成了有力支撑。

2、疫情封控对蛋价的影响:鸡蛋属于刚需类蛋白食品,消费需求相对稳定。但受上海、北京、广东等主销区的临时封控影响,拉高了4月、5月、10月、11月的鸡蛋价格。

3、猪肉价格对蛋价的影响:2022上半年全国猪肉均价只有9.98元/斤,明显低于猪肉生产成本,从蛋白食品消费替代及比价关系的角度,对上半年蛋价具有抑制作用。

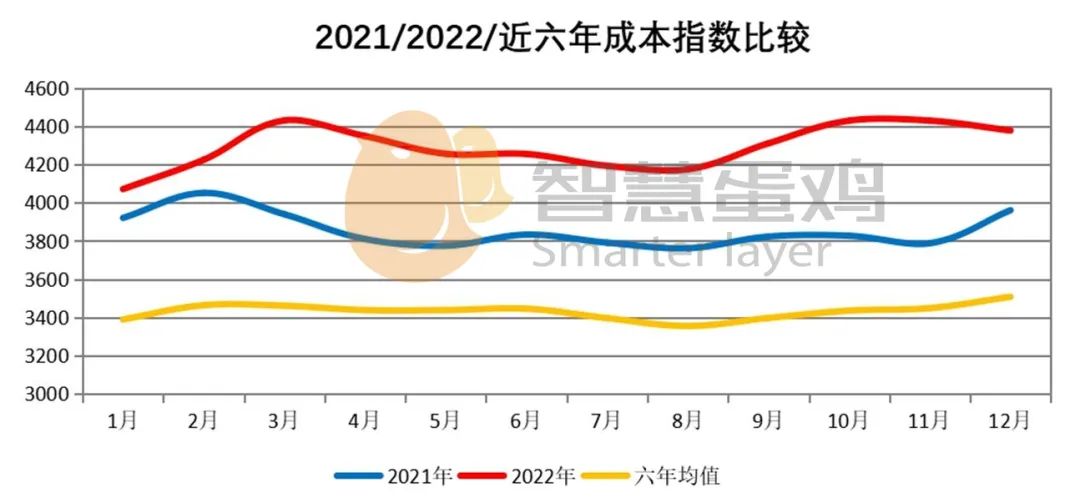

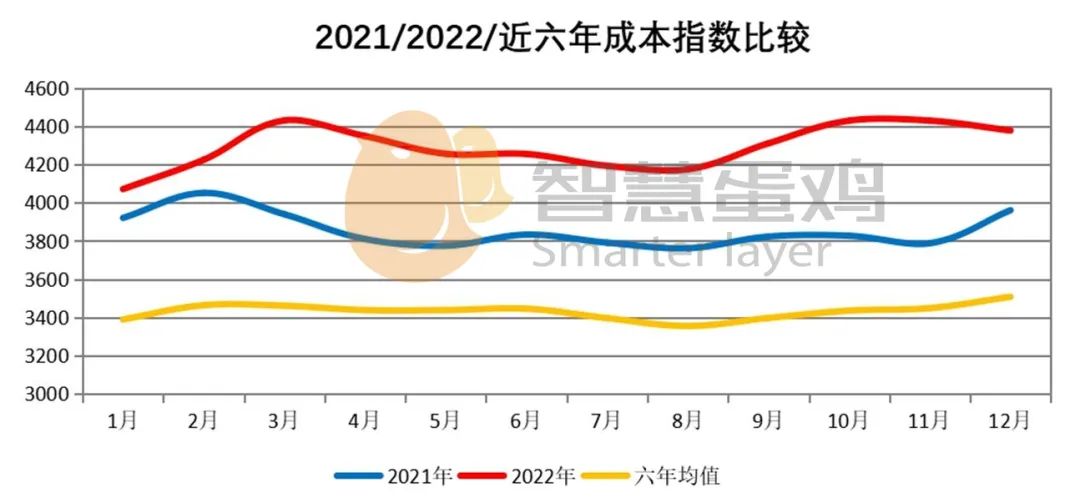

1、年度成本指数定位:2022年度成本指数为4293点,居于2017-2022近六年间的最高位。

2、成本指数同比分析:2022年度成本指数4293点,同比2021年度成本指数3856点,上升了437点,升幅为11.3%;较六年成本指数均值3430点,上升了863点,升幅为25.2%。

3、月度成本指数分析:2022年月度成本指数走势,与2021年及六年月度均值比较,3月、10月、11月成本指数明显偏高。导致鲜蛋生产成本波动有三个关键变量,分别是玉米、豆粕和淘汰鸡价格,玉米和豆粕价格影响育成鸡身价和产蛋鸡饲料成本,育成鸡身价和淘汰鸡价格影响鲜蛋的种摊成本。1、2022年度玉米价格高位运行:2022年度玉米均价1.44元/斤,与2021年度的1.44元/斤持平,较六年玉米价格均值1.15元/斤,上涨了0.29元/斤,涨幅为25.2%。2022年度玉米价格保持高位,是2022年度鲜蛋高成本的基础。

2、2022年度豆粕价格再创新高:2022年度豆粕均价2.32元/斤,同比2021年度豆粕均价1.86元/斤,上涨了0.46元/斤,涨幅为24.7%;同比六年豆粕价格均值1.73元/斤,上涨了0.59元/斤,涨幅为34.1%。豆粕价格同比2021年度上涨0.46元/斤,使鲜蛋成本同比提高了0.233元/斤。由此可见,豆粕价格大幅上涨,是2022年度鲜蛋成本再创新高的主要原因之一。

3、2022年度淘汰鸡价格同比上涨:2022年度淘汰鸡均价为5.65元/斤,同比2021年度5.31元/斤,上涨了0.34元/斤,涨幅为6.4%;同比六年均值4.96元/斤,上涨了0.69元/斤,涨幅为13.9%。2022年度淘汰鸡价格上涨0.34元/斤,使鲜蛋种摊成本降低0.035元/斤。

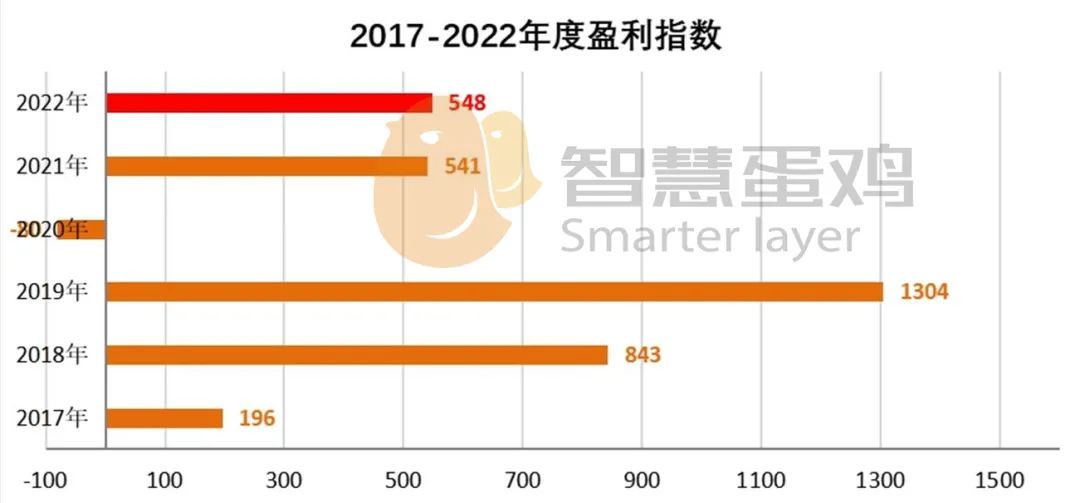

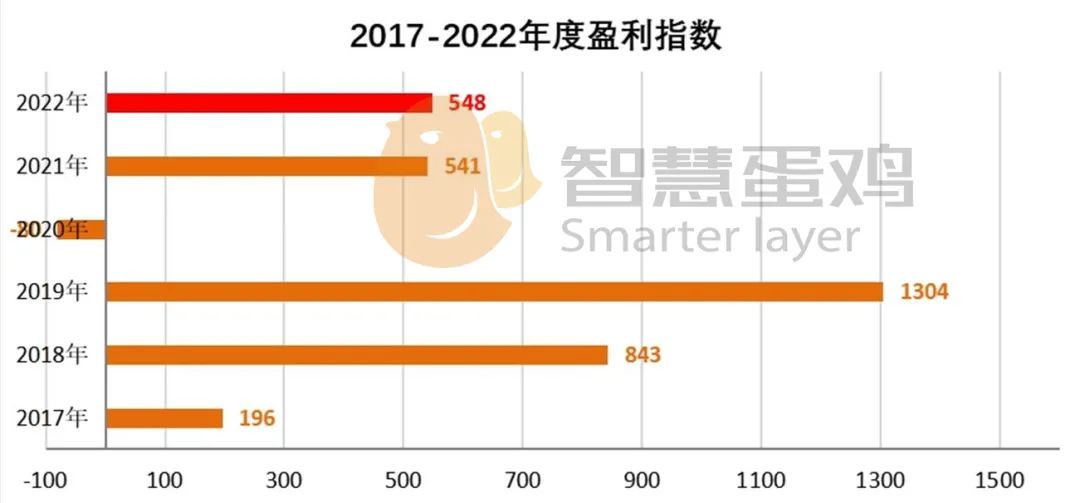

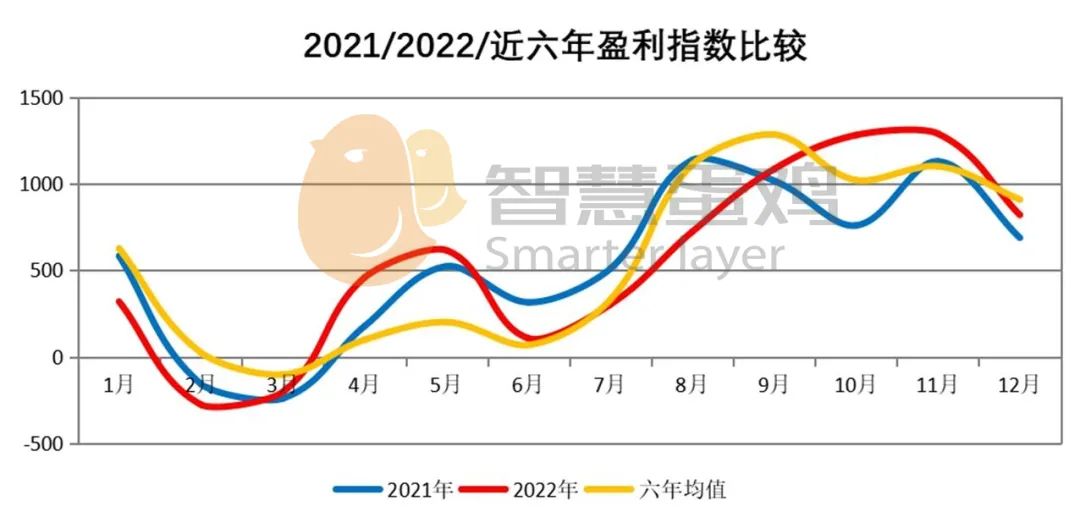

2022年度的鲜蛋成本,同比2021年度提高了0.44元/斤。通过量化分析,因豆粕涨价使鲜蛋直接生产成本提高0.233元/斤,因育成鸡身价提高使鲜蛋种摊成本增加0.24元/斤,因淘汰鸡价格上涨使鲜蛋种摊成本降低0.035元/斤。1、年度盈利指数定位:2022年度盈利指数为548点,居于2017-2022近六年间的第三位。

2、盈利指数同比分析:2022年度平均盈利指数548点,同比2021年度的541点,上升了7点,升幅为1.3%;同比六年盈利均值556点,下降8点,降幅为1.4%。盈利指数548点,折合成每只鸡的年盈利为21.9元/只。

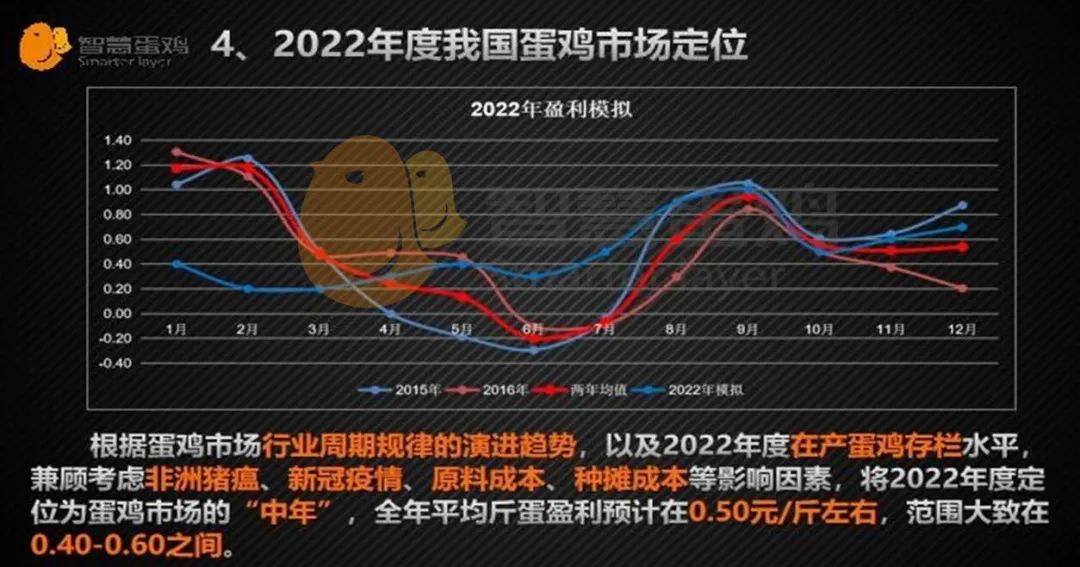

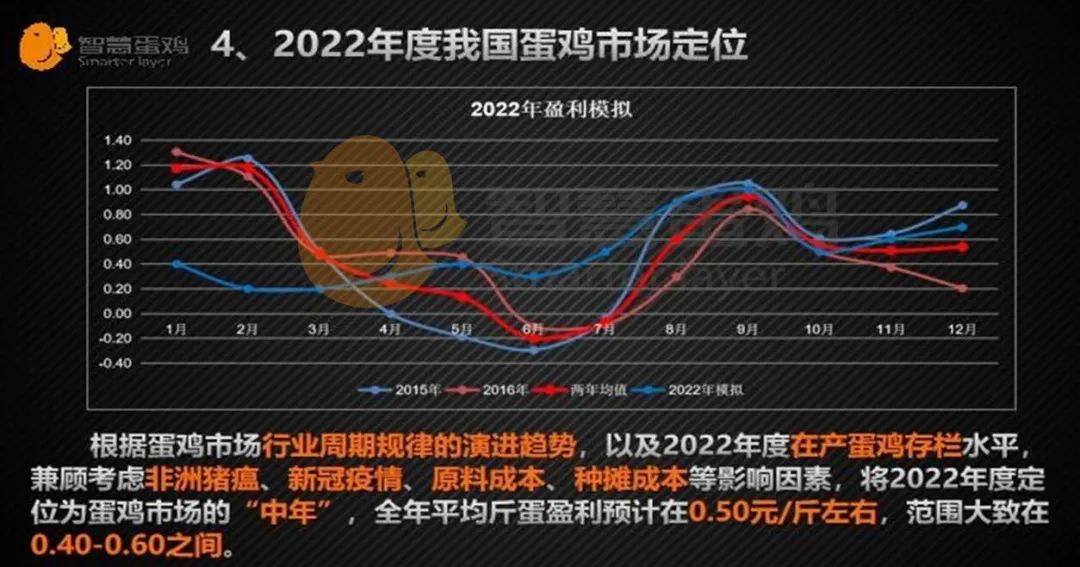

1、2022年度早期盈利预测:2022年1月份,根据盈利指数历年大数据变化趋势,以及对2022年度鲜蛋供给、鲜蛋需求、生产成本的综合评估,将2022年度平均斤蛋盈利预估为0.50元/斤左右,即盈利指数500点。

2、2022年度盈利吻合度分析:2022年度盈利指数为548点,比早期预测的年度盈利指数500点,提高了48点,比较吻合。

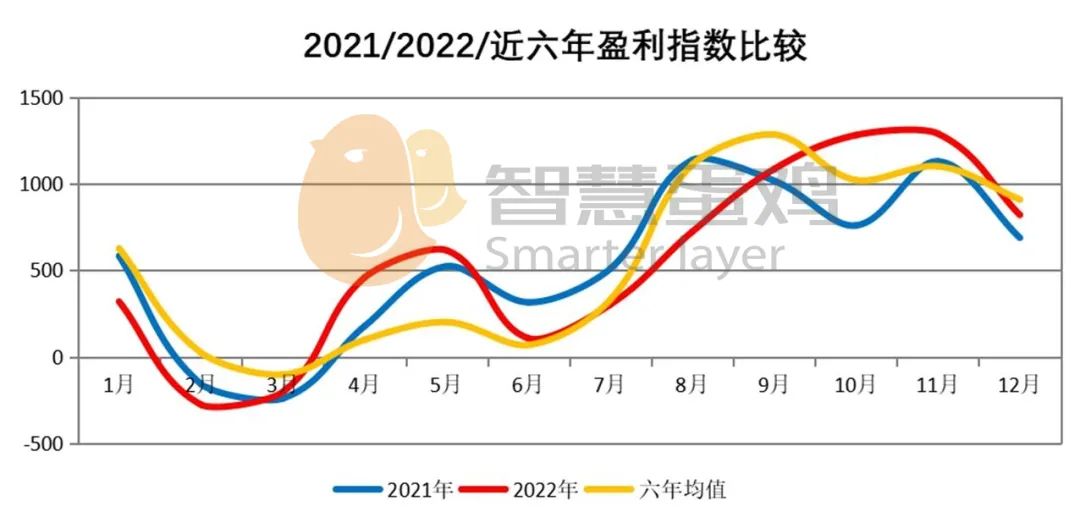

2022年1月初,曾经对2022年度进鸡指数进行预测,选择2021年8月15日进鸡,饲养红鸡,周期为72周,正好在2022年12月31日淘汰(504天,72周)。按照2022年1月1日至12月31日用预测的2022年同期日盈利模型,预测2022年度进鸡指数为2052点,即100只鸡年盈利2052元,只鸡年盈利20.52元,相当于全年平均斤蛋盈利0.51元/斤。选择2021年8月15日进鸡,饲养红鸡,周期为72周,正好在2022年12月31日淘汰(504天,72周)。后期,用进鸡指数计算器测算进鸡指数为2093点,即100只鸡年盈利2093元,只鸡年盈利20.93元,相当于全年平均斤蛋盈利0.52元/斤。2022年度,实际进鸡指数2093点,与早期预测进鸡指数2052点的差异非常小。通过对2022年度实际进鸡指数与预测进鸡指数各月盈利数据的比较,发现2、3月份的实际盈利比预测盈利水平低,原因是春节后鲜蛋消费需求较少叠加同期猪肉价格过低。10、11月份的实际盈利比预测盈利水平高,原因是2022年同期受新冠疫情封控影响拉升了蛋价,进而提高了盈利空间。

鸡蛋期货结算时间通常位于鸡蛋现货交易前的2-3个月,2022年度各合约月度鸡蛋结算平均价格走势如下图,全年月度平均结算价为4390点。

通过2022年各月鸡蛋期货与现货价格比较,发现期货与现货有以下两大差异:1、年度平均鸡蛋价格差异巨大:2022年度鸡蛋期货均价为4390点,同期鸡蛋现货均价为4841点,期货价较现货价低了451点。2、月度期货价格趋势与现货相悖:2022年鸡蛋现货价格与历史规律趋同,而2022年鸡蛋期货价格与历史规律和现货价格严重背离。

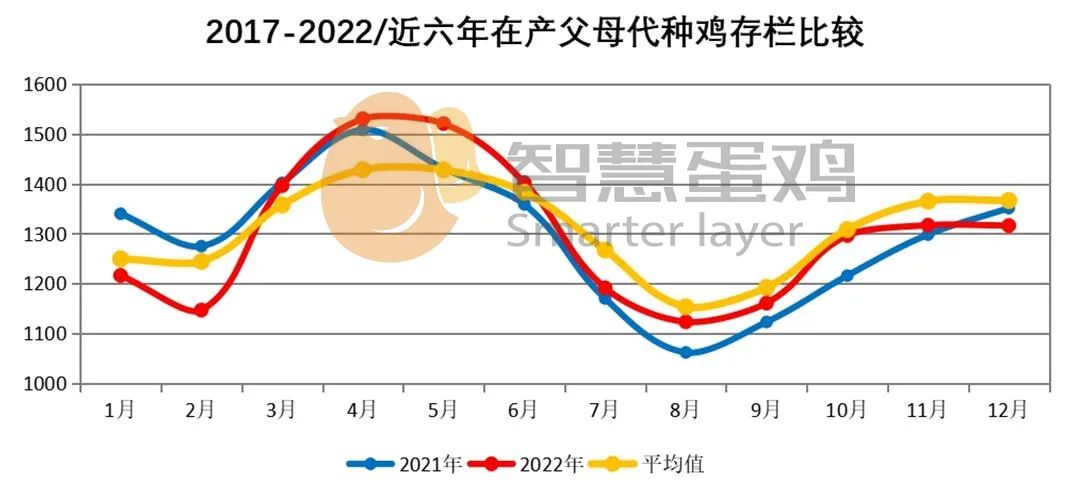

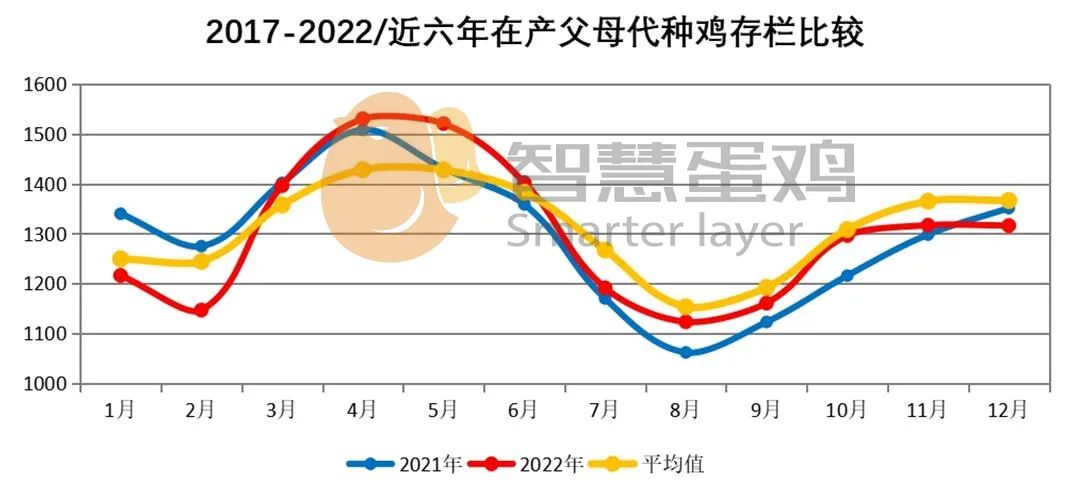

2022年度,全国在产父母代种鸡存栏为1302万套,较2021年度的1295万套,同比增加了7万套,增幅为0.5%。较近六年平均存栏1312万套,同比下降了10万套,降幅为0.8%。

2022年度,全国的社会平均种蛋利用率为65%,较2021年度的66%,同比下降1个百分点,降幅为1.5%。较近六年平均种蛋利用率68%,下降了3个百分点,降幅为4.4%。

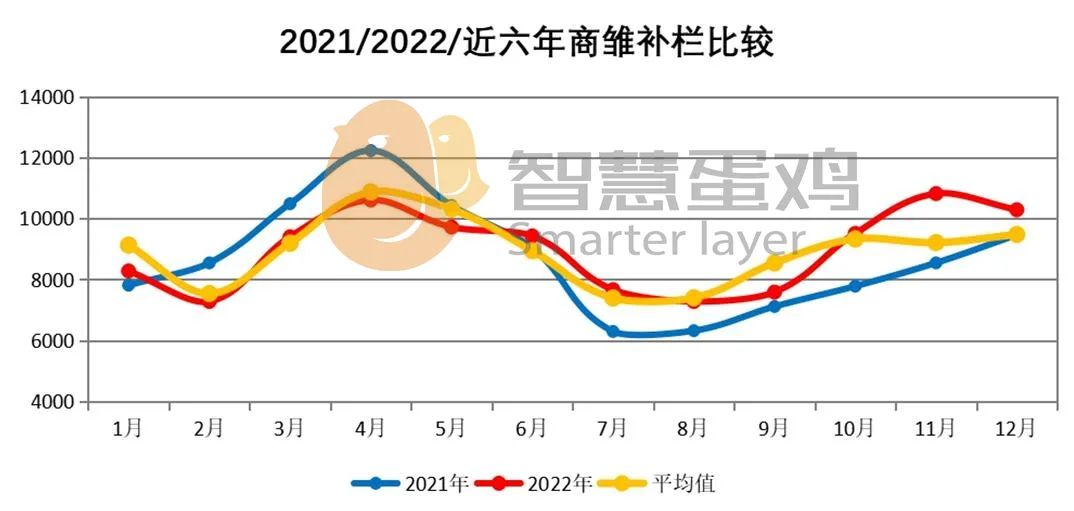

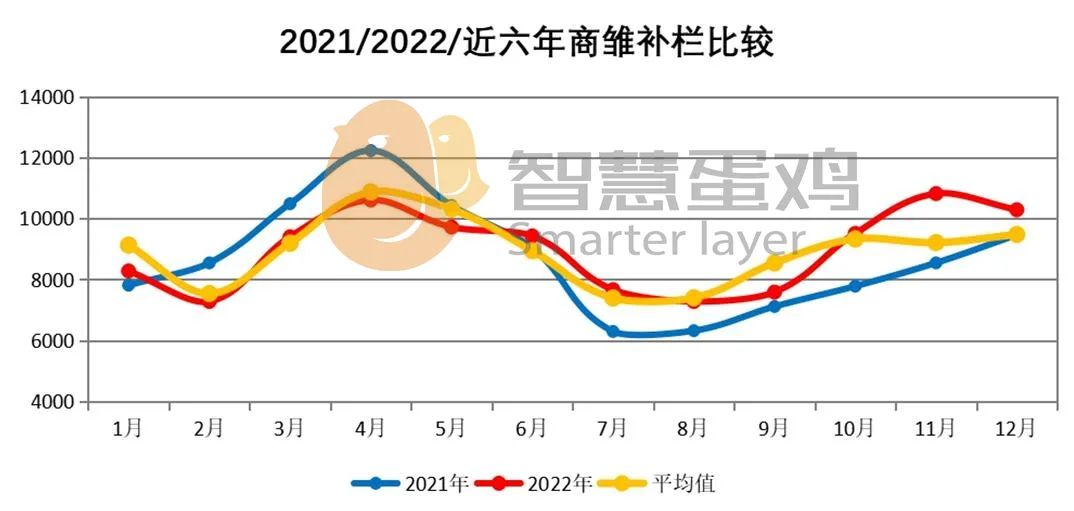

2022年度,全国商雏月均补栏量为8992万只,较2021年度的月均补栏量8674万只,增加了318万只,增幅为3.7%;同比近六年月度补栏均值8949万只,增加了43万只,增幅为0.5%。

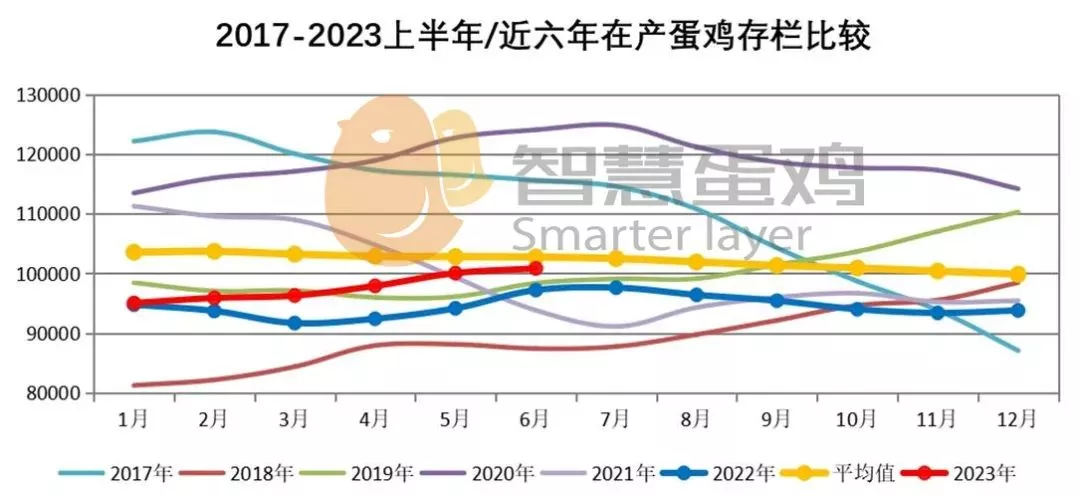

蛋鸡行业周期,是由前期商雏补栏数量和后期在产蛋鸡存栏水平所决定的。通过蛋鸡市场分析模型可知,2023年1-6月份全国在产蛋鸡月均存栏9.77亿只,比2022年同期均值9.40亿只,增加了0.37亿只,同比增幅为3.9%;较近六年同期平均存栏10.22亿只,下降了0.45亿只,降幅为4.4%。

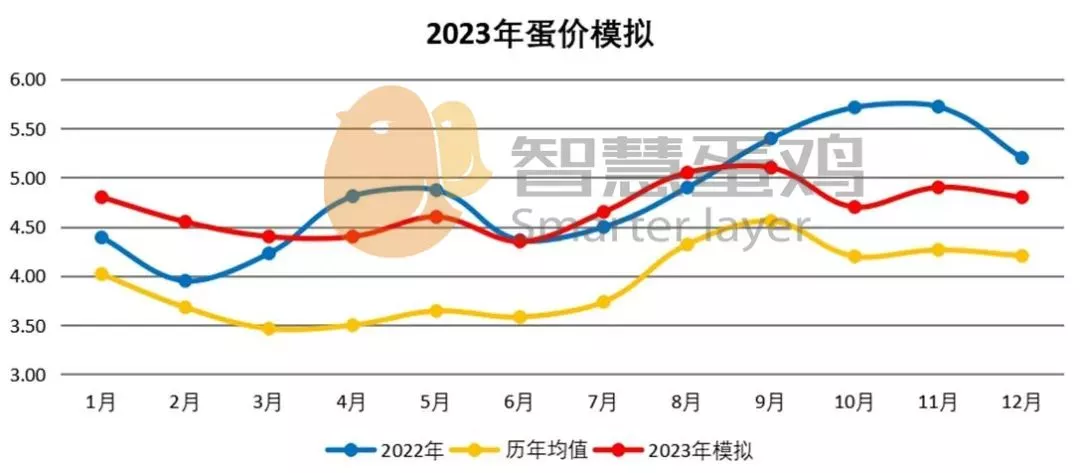

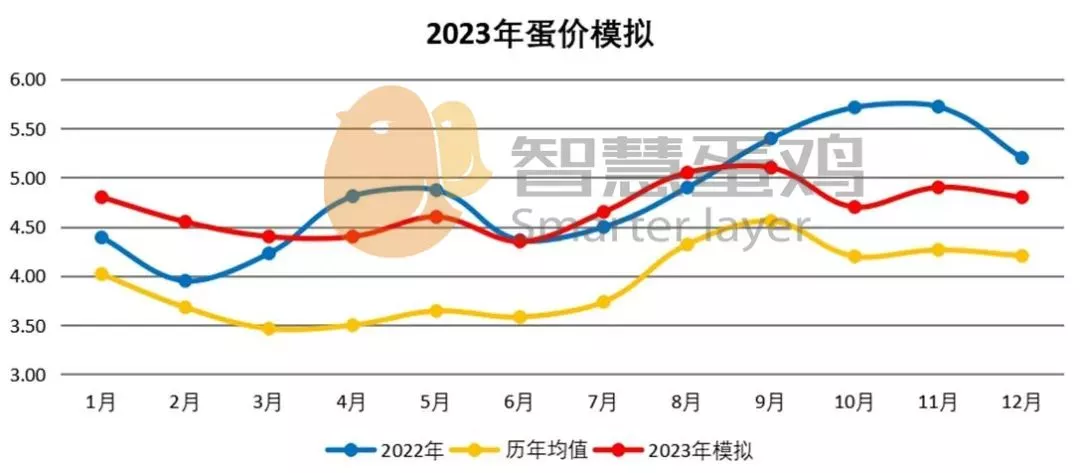

预计下半年平均存栏在10亿只以上,2023全年平均存栏在10亿只左右,与历年平均存栏水平大致相当。从鲜蛋供给看,2023年度存栏同比2022年度有所增加,可能会导致蛋价小幅下降。

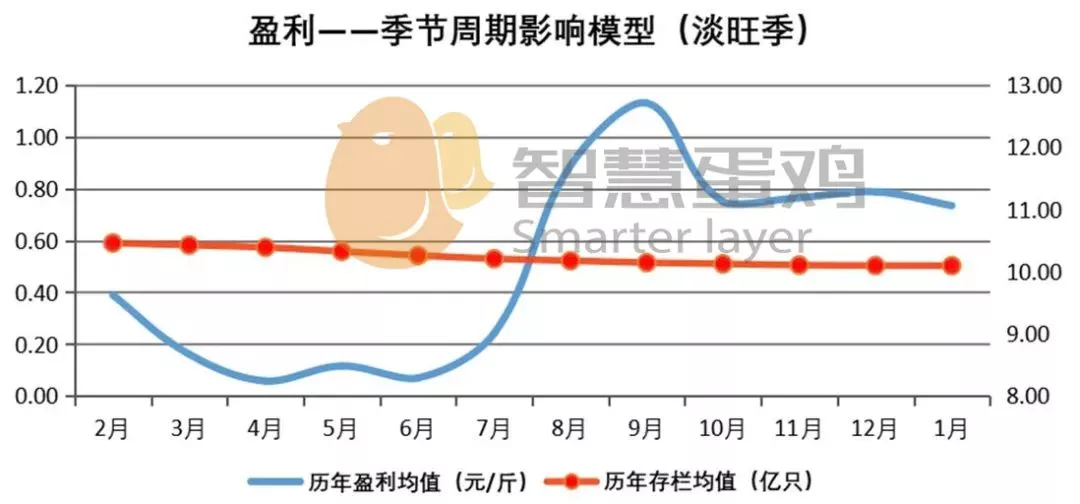

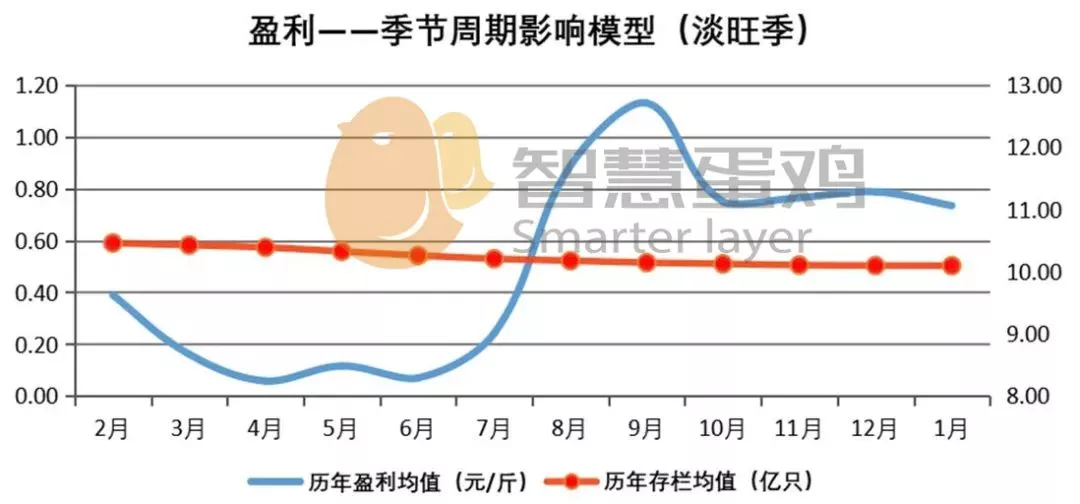

蛋鸡市场大数据表明,受鲜蛋消费需求和消费习惯影响,我国蛋鸡市场存在明显的淡旺季规律,表现为上半年需求弱,蛋价低,盈利少;下半年需求旺,蛋价高,盈利多。

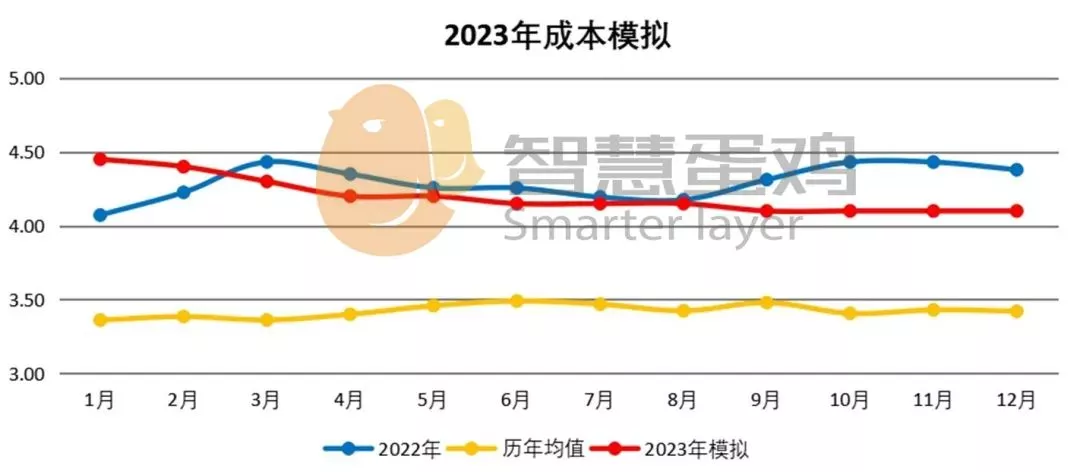

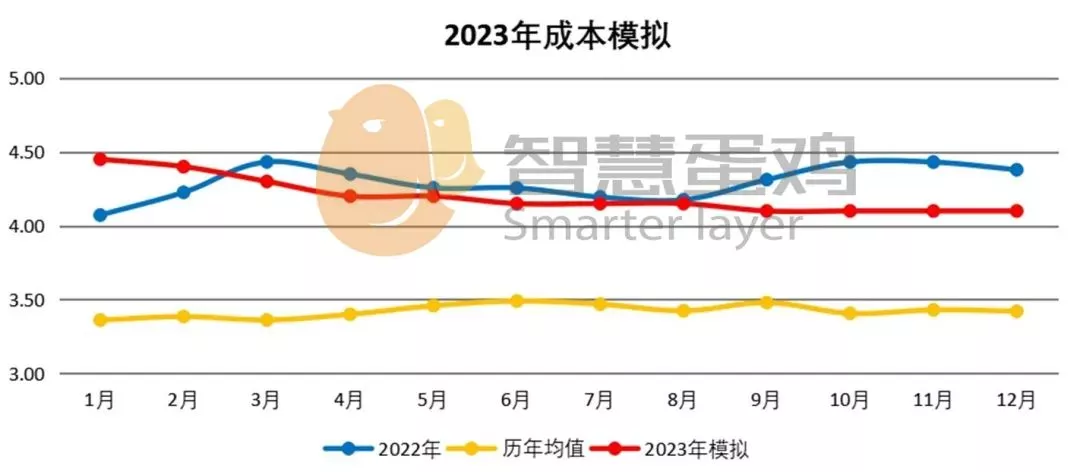

1)原料价格的影响:根据当前信息综合评估,2023年度玉米价格或与2022年度大致相当,豆粕价格同比2022年度或将有所下降,进而导致2023年度鲜蛋生产成本同比2022年度或有小幅下降。2)猪肉价格的影响:综合多方数据评估,2023年度,生猪产业大概率会保持相对稳定,猪肉价格或将在成本价上下小幅波动,大起大落的可能性较小,对蛋价的影响也会趋于减弱。基于蛋鸡市场历史大数据,通过归因和比较分析,发现近六年的年度斤蛋盈利走势,与同期在产蛋鸡存栏呈高度负相关,在2019年度盈利受到重大外部因素扰动,导致异常升高(1.30元/斤)的情况下,两者之间的相关系数r依然达到-0.713。

如果剔除2019年度猪肉价格拉升同期蛋价,进而推高斤蛋盈利的影响,2019年度斤蛋盈利大约会在0.45元/斤左右。那么,两者之间的相关系数r可高达-0.987。

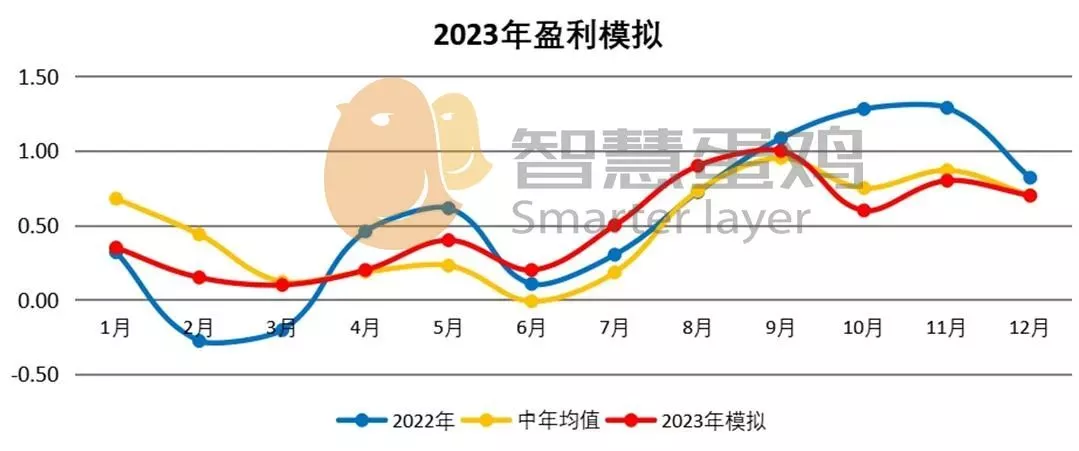

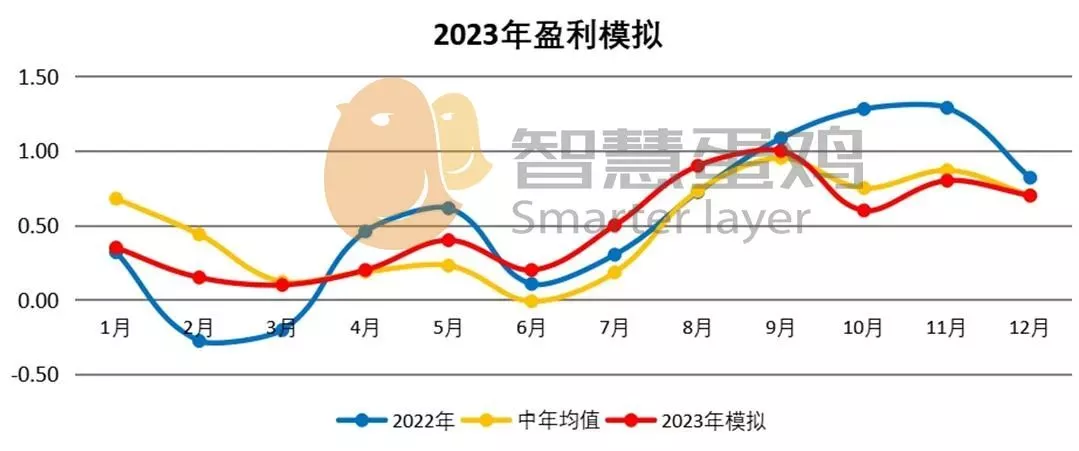

根据蛋鸡市场行业周期规律的演进趋势,评估2023年度在产蛋鸡存栏水平大约在10亿只左右。参照斤蛋盈利与在产蛋鸡存栏相关性模型,兼顾考虑年内季节周期和可预见的相关因素等影响,将2023年度定位为“大年偏弱”,全年平均斤蛋盈利预计在0.50元/斤左右,范围大致在0.40-0.60之间。

通过多方数据对2023年度玉米、豆粕价格走势的综合评估,并考虑年度种摊成本的位置,预计2023年度的鲜蛋生产成本大体呈前高后低的走势,将2023年度鲜蛋生产成本评估为4.20元/斤左右。

2023比2022年,宏观环境向好,鲜蛋消费需求恢复常态,猪肉价格对蛋价影响减弱,但在产蛋鸡存栏同比增加大约0.60亿只,结合对2023年度的斤蛋盈利和斤蛋生产成本的评估,预计全年平均蛋价为4.70元/斤左右。

选择2022年8月15日进鸡,饲养红鸡,周期为72周,正好在2023年12月31日淘汰(504天,72周)。2023年1月1日-12月31日用预测盈利模型预测,进鸡指数为2003点。

根据我国蛋鸡市场的行业周期规律,结合2023年度鲜蛋供给水平和鲜蛋的季节性消费需求特点,并考虑原料成本、种摊成本及猪肉价格等影响因素,综合判断,2023年我国鲜蛋市场基本呈现“大年偏弱”特征,全年平均斤蛋盈利在0.50元/斤左右,范围大致在0.40-0.60元/斤之间。

(来源:智慧蛋鸡)