四季度:生猪养殖持续亏损,家禽行情震荡,牛羊逐步向好

★生猪:生猪出栏肥猪平均体重129公斤,自繁自育盈亏成本线为15.28元/公斤,四季度每头平均养殖亏损83元左右;外购仔猪育肥盈亏成本线为15.62元/公斤,四季度每头平均养殖亏损127元左右。

★家禽:肉鸡成本约8.14元/公斤,四季度肉鸡交易价格平均在7.31元/公斤、平均亏损2.0-2.3元/只左右;白羽肉鸭,四季度市场毛鸭价格平均在7.96元/公斤,其中10月份毛鸭7.82元/公斤,11月份7.96元/公斤,12月份8.04元/公斤,整体四季度养殖收益偏薄,约每只1.5-2元;蛋鸡养殖,规模化场鸡蛋成本8.8-9.6元/公斤,中小养殖场户鸡蛋成本约在7.8-8.8元/公斤,2023年四季度鸡蛋价格整体维持在8.4-9.4元/公斤,对于现代规模化鸡场,每公斤鸡蛋可盈利0.6-0.8元,对于小养殖户,每公斤鸡蛋可盈利0.8-1.0元。

★奶牛:奶价持续回落再创新低,养殖持续亏损。奶牛日饲养成本(日均单产30公斤),折合公斤奶平均成本为3.70元,全群综合成本为4.00元/公斤。四季度全群折算头均亏损590元,日单产30公斤处于盈亏平衡线上。

★肉牛肉羊:四季度,肉牛育肥价格盈亏点为29元/公斤,肉牛集中育肥式每头盈利600元,自繁自育每头盈利725元。四季度,肉羊养殖收益分化,绵羊盈亏向好,山羊处于盈利区间,其中绵羊自繁自育每只盈利148元,集中育肥式每只盈利50元;山羊自繁自育式每只盈利174元,集中育肥式每只盈利99元。

一、生猪:四季度猪价“V”型走势,亏损压力犹在

(一)自繁自育

1、成本(每头):仔猪280元,饲料1150元,疫苗35元,用药35元,生物安全成本45元,水电费30元,人工65元,固定资产折旧60元,财务20元,死亡淘汰均摊60元,合计1780元。

按本季度育肥猪平均体重按120公斤测算每公斤成本14.83元。

2、价格盈亏点:14.83×(1+3%)≈15.28元/公斤,其中增加3%加权是考虑养殖水平、未知成本和风险等因素。

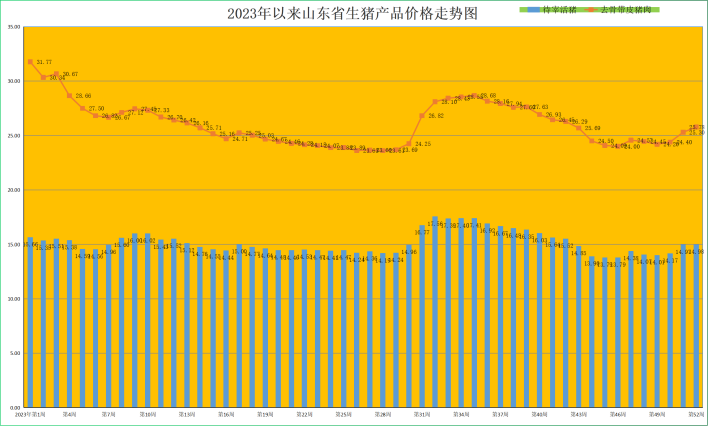

3、四季度生猪监测:四季度我省生猪出栏平均体重为129.37公斤/头,环比降低0.03%,同比降低3.01%;四季度活猪出栏均价为14.64元/公斤,环比降低9.18%,同比降低39.13%。

4、四季度平均收益:129.37×(14.64-15.28)≈-82.80元/头,其中规模以上猪场10-12月份头均月度盈利水平分别是-107.76元、-114.67元和-74.87元。

5、养殖风险:当前产业投资风险系数为8分,其中价格风险8分,生物安全风险8分。

(二)外购仔猪育肥

1、成本(每头):仔猪300元,饲料1150元,疫苗35元,用药35元,生物安全成本45元,水电费30元,人工65元,固定资产折旧60元,财务20元,死亡淘汰均摊80元,合计1820元。

按育肥猪平均体重120公斤测算,每公斤成本15.17元。

2、价格盈亏点:15.17×(1+3%)≈15.62元/公斤,其中增加3%加权是考虑养殖水平差异、未知成本和风险等因素。

3、四季度生猪监测:四季度我省生猪出栏平均体重为129.37公斤/头,活猪出栏均价为14.64元/公斤。

4、养殖收益:129.37×(14.64-15.62)≈-126.78元/头。

5、养殖风险:当前产业投资风险系数为8分,主要风险因子为市场价格风8分,生物安全风险8分。

备注:仔猪成本为21日龄断奶小猪,其成本为前期母猪等各环节费用均摊到仔猪;饲料、用药、用苗、水电、人工、固定资产折旧、财务是21日龄到育肥结束期间的费用;育肥猪是指120kg出栏肥猪,如出栏体重低于或多于以折算此体重计算;盈亏点价格确定是在所有养殖要素组成直接成本基础上,考虑产业不同规模养殖水平差异、未知成本和风险等因素,自繁自育模式增加3%加权,外购仔猪育肥模式增加3%加权计算得来;当前产业投资风险系数以1-10分计算,主要风险因子包括生物安全风险、价格风险、质量安全、政策风险(如环保等)和不可抗力等。

(三)后市预测预警

2023年,我省生猪产业长期低位震荡,1-6月份全省肥猪出栏均价持续走低;7月下旬猪价略有回暖,出现回升;8月份我省猪价创年内最高价,为17.56元/公斤;9-11月份我省生猪价格震荡回落创年内最低价位,为13.79元/公斤;12月份猪价震荡向好,需提防春节后重度亏损。

从养殖效益来看,2023年是自2014年以来,首个全年算总账亏损的年份,养殖端仅在7月下旬至9月份稍有盈利,其余时间处于亏损状态。据监测,2023年我省平均猪价15.19元/公斤(去年是18.78元/公斤),同比下跌19.12%;成本收益,按加权平均计算,2023年我省生猪养殖头均亏损超过60元,全国生猪养殖头均亏损超过72元,是首个全年算总账亏损的年份。截至2023年末,我省猪粮比价为5.70:1,同比降低3.72%,环比回升0.89%。从全行业平均养殖利润来看,当前自繁自养生猪养殖亏损约为70元/头,外购仔猪养殖亏损约为100元/头,亏损幅度略有收窄。

后市来看,元旦之后猪价仍以偏弱调整为主。随着元旦假期已过,腌腊需求走弱,而出栏量仍维持高位,大猪供应充足,边际仍存增量,预计猪价上涨或难以持续,下周有走低可能。1月下旬开始春节集中备货期开始,需求或再度好转。但仍需注意如出现养殖场户集中出栏,可能出现短期供给激增,从而压制旺季猪价。目前养殖场户对于节前涨价的预期尚未消散,若节前猪价未能带来持续盈利,则养殖端容易形成悲观情绪,进而出现价格回踩、加速产能去化。供需博弈下,猪价尚无大幅度上涨的基础,预计猪价将以窄幅震荡为主。具体行情,仍需密切关注需求端催化、出栏体重变化和二次育肥情绪变动等市场扰动因素。

2024年下半年随着生猪产能逐步去化,生猪存栏或有所减少,但受能繁母猪生产性能提高的影响,出栏基本保持平衡。同时,随着消费回暖,叠加下半年是消费旺季,猪价有望触底回升。

建议养殖场户切实做好猪场生物安全防护,合理安排生产经营,及时关注养殖端补栏出栏节奏、终端消费情况,顺时顺势出栏肥猪,避免赌博行情造成损失。

二、肉鸡:鸡肉价格震荡走低,雏鸡价格跌至年内低位

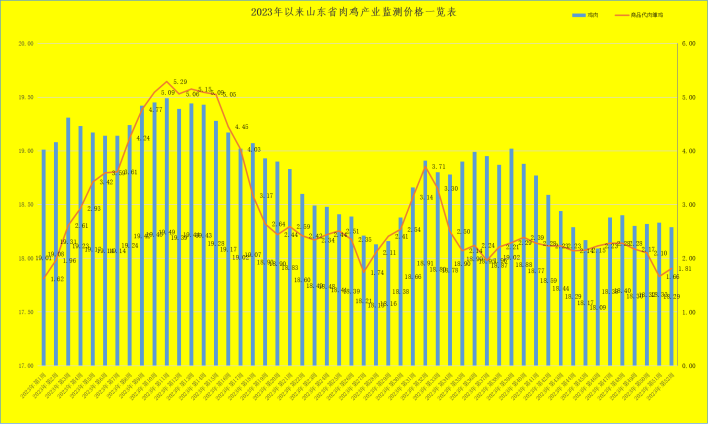

成本核算:白羽肉鸡,以饲养40-42天出栏为例,按照四季度生产资料价格计算,鸡苗2.1元/只,出栏毛鸡平均2.8公斤,饲料4.4元/公斤,综合费用(包含免疫费+药费+人工费+抓鸡费+水电费+取暖费+土地承包费+生活费+折旧费+维修费等)成本合计约22.8元,合毛鸡8.14元/公斤。

盈亏情况:四季度鸡肉价格高位震荡回落,10月鸡肉价格持续4周震荡回落,由月初的18.88元/公斤,震荡回落至月末的18.17元/公斤,跌幅3.76%,同比降低12.14%。11月鸡肉价格回落探底后回升走高,月度均价低于上月。11月份以来鸡肉价格先回落,由月初的18.44元/公斤,震荡回落至下旬的18.09元/公斤,跌幅2.00%,同比降低13.86%。11月下旬以来,鸡肉价格小幅回升。12月份,鸡肉价格震荡回升,月度均价为18.33元/公斤,同比降低6.38%,环比升高0.55%。整体看,2023年四季度毛鸡价格低位震荡。10月份养殖端平均亏损2.6元/只,11月份养殖端平均亏损1.5元/只,12月份养殖端平均亏损1.9元/只。四季度肉鸡交易价格平均在7.31元/公斤、平均亏损2.0-2.3元/只左右。

从肉雏鸡生产来看,肉雏鸡价格持续回落,创年内新低。10月份肉雏鸡价格高位走低,持续回落。从月内价格走势看,肉雏鸡价格由月初的2.39元/只,逐步回落至月末的2.23元/只,月内降幅6.69%。11月份,肉雏鸡月度均价为2.20元/只,同比降低41.20%,环比降低3.50%。孵化企业长时间亏损,淘汰种鸡量增加,肉雏鸡供应量减少,养殖场户年前仍有一批补栏计划,补栏需求略有提振,加之12月将进入停孵期,停孵期前肉雏鸡价格或保持小幅回升态势。12月份均价为2.00元/只,同比降低11.89%,环比降低9.09%,创年内最低。白羽肉鸡种蛋市场12月份进入停孵期(为避开春节放假屠宰场无人宰杀毛鸡现象,春节假期前推42天左右,商品代养殖企业不再补栏雏鸡,这段时间为“停孵期”。今年种禽企业停孵期最早在2023年12月11日开始,停孵期的主流时间段在2023年12月20日-2024年1月5日),肉雏鸡价格停报,市场供需双弱,成交极少,肉雏鸡价格短期以走低为主。长期看,产能去化正逐步推进,低迷行情或导致种鸡产能加速淘汰,且2023年部分企业进入停孵期较早,春节供应空档较长,节后肉雏鸡或有供应缺口,预计白羽肉鸡行业有望于2024年一季度开启上行周期。

后市预判:随着春节前的备货启动,需求将走旺,需求驱动局面下肉鸡养殖或将摆脱亏损局面。从需求端来看,白羽肉鸡消费场景主要以工厂、学校等团膳为主,黄羽肉鸡的消费场景对应中高端餐饮及家庭消费。结合2023年社会零售总额中餐饮收入变化情况来看,2024年餐饮端复苏态势明显,对鸡肉需求端或有积极提振。

三、肉鸭:四季度价格震荡,整体盈利趋减

成本核算:根据四季度生产资料价格计算:大鸭,以饲养35-38天,出栏毛鸭3公斤为例,只鸭成本约22.8元/只,合毛鸭7.6元/公斤,其中饲料18.5元,苗1.7元,药费0.8元,人工1元,其他0.8元。小鸭,以饲养25-28天,出栏1.8公斤为例,只鸭成本约12.9元/只,合毛鸭7.2元/公斤,其中饲料9.5元,苗1.5元,药费0.5元,人工0.7元,其他0.7元。

盈亏情况:2023年四季度市场毛鸭价格受产品售价低迷影响低位运行,养殖利润受此影响相应减少。2023年四季度白羽肉鸭市场毛鸭价格平均在7.96元/公斤,其中10月份毛鸭7.82元/公斤,11月份7.96元/公斤,12月份8.04元/公斤,整体四季度养殖收益偏薄,约每只1.5-2元。合同养殖受保值合同影响,回收价格高于市场毛鸭价格0.05-0.1元/公斤,利润同期略高0.3-0.6元/只。小鸭养殖收益相对偏低,四季度整体处于微利状态,约0.8-1.3元/只。

后市预判:一季度肉鸭价格有望季节性走强,1月受春节备货需求带动,肉鸭价格上涨概率较大;2月受春节放假影响,屠宰企业开工率下滑,加之肉鸭供应量或相对充足,市场供大于求,毛鸭价格或呈下滑走势;进入3月供应量再度缩紧,毛鸭价格有上涨可能。

四、蛋鸡:蛋价高位震荡,效益保持向好

行情回顾:四季度鸡蛋价格呈现“先回落后回升”的运行态势。10月份,我省鸡蛋价格呈现“震荡回落”走势。10月以来天气转凉在产蛋鸡存栏增加,鸡蛋供给充足,鸡蛋价格短期弱势回落。10月份鸡蛋月度均价10.04元/公斤,环比回落13.7%,同比降低16.3%;11月份,我省鸡蛋价格呈现“触底回升”走势。11月份我省鸡蛋月度均价为9.59元/公斤,环比回落4.5%,同比降低21.5%。具体走势为,由月初的9.50元/公斤,震荡回落至中旬的9.39元/公斤,随后回升向好,截至月末达到9.94元/公斤,同比降低16.12%,环比升高4.52%。12月份,鸡蛋价格震荡走高。12月初,我省鸡蛋销售平均价格向上突破“10”,为10.17元/公斤,同比降低14.54%。随后蛋价震荡弱势下行,12月中旬鸡蛋价格跌破“10”;临近年末,受需求转好带动鸡蛋价格触底回升,2023年底我省鸡蛋销售平均价格为9.34元/公斤,同比降低9.32%,环比升高1.19%。

成本核算:以规模化集约养殖模式为例饲养500天淘汰,可产蛋18-21公斤,鸡苗3.5-4元/只,四季度饲料原料成本比同期略下滑,配成全价料约3200元/吨,全程饲料成本约170元/只,加防疫、人工、水电、固定资产折旧等,合计投入约185元/只,若单算鸡蛋收入,折合8.8-9.6元/公斤,由于淘汰鸡可售16-20元/只,若扣除淘汰鸡收入抵消部分成本,约165元/只,折合鸡蛋成本7.8-8.8元/公斤。对于中小户,养殖成本略低,约7.4-8.6元/公斤。

盈亏情况:2023年四季度鸡蛋价格整体维持在8.4-9.4元/公斤,对于现代规模化鸡场,每公斤鸡蛋可盈利0.6-0.8元,对于小养殖户,每公斤鸡蛋可盈利0.8-1.0元。

后市预判:需求方面,1月份通常是节前需求增加的集中时期,随着元旦假日后的补库及春节前的备货启动,终端走货有所变好,终端消费也将逐渐增多;供给方面,受春节季节性需求改善预期的影响,养殖户惜售情绪渐浓,产区惜售逼涨,出现车多货少现象,产区炒涨氛围渐浓。供需博弈格局之下,鸡蛋价格有望震荡回调。不过当前新开产蛋鸡数量继续增加,鸡蛋整体供应较为充足,这将在一定程度上限制蛋价的上涨。

综合而言,蛋鸡养殖是2023年畜禽产业当中唯一保持持续盈利的产业。鸡蛋供需相对平衡,鸡蛋消费刚性需求仍将继续,蛋鸡产能还有增加潜力。

五、奶牛:奶价再创新低,养殖持续亏损

(一)成本核算:

1.初产牛:一头怀孕5月龄的青年牛目前售价15000元,其中初生犊牛售价16-20元/公斤(含公母,初生犊牛体重低于35公斤做血清,且有价无市),按23个月(13月龄配种,怀孕10个月)、月均全成本800-1000元/头测算,全程成本18400-23000元/头,奶牛育成环节处于亏损态势,头均亏损超过5000元。

2.经产牛:目前经产牛按肉牛价格,活牛价格30元/公斤,体重为600公斤,则为18000元。成母牛每日饲养成本(按每公斤生乳折算):按奶牛日均单产30公斤来计算,统筹日粮成本、运营成本(药品投入、水电和人工工资费用,以及土地、牛舍租赁费)、固定资产和生物资产折旧等支出项目计算,四季度成母牛公斤奶平均成本为3.68元,其中全价料成本3.01元、生物资产折旧0.67元。

综合全群结构(四季度末我省产奶牛占全群比重为43%),我省奶牛生产全成本(成母牛+后备牛)在3.70元/公斤,折合全群综合成本投入约为4.00元/公斤。

(二)四季度产业形势与养殖收益

一是消费承压,生奶价格持续走低。四季度,生奶价格持续创新低。10月初奶价震荡小幅回升至本季度高位,为3.82元/公斤,随后承压回落,持续走低。10-12月份生乳月度均价分别为3.81元/公斤、3.77元/公斤、3.74元/公斤。截至2023年底,我省生乳均价为3.72元/公斤,同比降低9.05%,再次达到年内最低价位,并创2021年以来最低价位,比三年来最高价回落了15.65%。生乳价格弱势回落,主要是消费需求回暖不及预期,叠加奶牛产奶量升高所致。今年以来,由于乳品消费市场疲软,乳制品供需矛盾由阶段性奶源过剩转变为全周期奶源过剩,奶产业发展处于困难期。据省畜牧总站监测数据显示,2023年我省原奶产量同比增加8.34%,其中10-12月份,我省生乳产量环比分别增加3.59%、2.88%、-3.03%;同比分别增加10.83%、12.48%、7.10%。据农业农村部奶站监测数据显示,2023年1-10月全国奶站生乳产量同比增长7.4%。因此,当前需求端虽有较多积极信号,但乳制品消费仍以去库存为主,加之生奶产量增加,奶价弱势震荡,承压走低。

二是成本逐步走低,后市饲料粮价格阶段性回落。2023年第四季度我省玉米平均价格为2.77元/公斤,环比降低7.05%,同比降低5.14%;豆粕平均价格为4.38元/公斤,环比降低5.81%,同比降低17.82%;麸皮平均价格为2.15元/公斤,环比降低3.59%,同比降低12.96%。2024年一季度,生产成本预计趋势性下降,一是进入12月份,玉米豆粕等饲料粮价格继续探底。随着新粮上市,原料供应逐渐增加,因此预计后续畜禽饲料价格或逐渐承压下行。目前玉米、豆粕价格处于下行的趋势,预计一季度价格缺乏上涨动力,或难有提振。二是新季全株青贮饲料接续供给,2023年的青贮饲料品质优、价格相对较低(今年青贮饲料全成本600-650元/吨,去年是700元/吨),成本压力下降。三是进入产奶旺季,单产提升,公斤奶成本趋势性下降。要大力推广本土化粗饲料,使奶牛公斤奶生产成本控制在2.1元左右。

三是养殖亏损额度逐步收窄,产奶牛实现盈亏平衡。四季度奶价虽然持续弱势走低,但对冲饲料价格下行,奶牛养殖亏损额度持续收窄。据监测,奶粮比价由10月初的1.29:1,持续回升至四季度末的1.41:1,涨幅为9.30%,逐步达到盈亏平衡线(1.40:1)之上,高于去年同期。截至2023年底,我省奶粮比价为1.41:1,同比升高1.44%。

四是进口持续量价齐跌。据中国海关统计,我国2023年1-11月份我国乳制品进口持续量价齐跌,供应收缩。据海关数据显示,2023年1-11月我国共计进口各类乳制品266万吨,同比减少12.0%,进口额786.89亿人民币,同比下降7.2%。其中,进口奶粉96万吨,同比减少21.8%,进口额468.78亿元(人民币),同比下降13.5%;进口液态奶75.83万吨,同比减少18.1%,进口额14.99亿美元,同比下降2%。从主要品类来看,大包粉、炼乳和包装牛奶进口量大减,降幅均超20%,婴配粉、奶油降幅超10%,相反乳清粉和奶酪产品逆势增长,增幅超过10%。

养殖效益:综上,经产牛具体收益为,四季度生乳平均交售价为3.77元/公斤,日均每头牛单产为27.87公斤,产奶牛季度效益为27.87×(3.77-3.70)×(31+30+31)=179.48元;全群奶牛四季度头均效益27.87×(3.77-4.00)×(31+30+31)=-589.73元/头,即产奶牛处于盈亏平衡,全群四季度均头亏损589.73元,日单产达到30公斤的养殖水平处于盈亏平衡线上。

(三)后市预判

近期随着乳制品企业即将进入春节备货期,乳制品去库存或将提速,预计生乳供应在春节前有望相对偏紧,价格或将企稳回升。但受总体供大于求影响,回升空间不大。

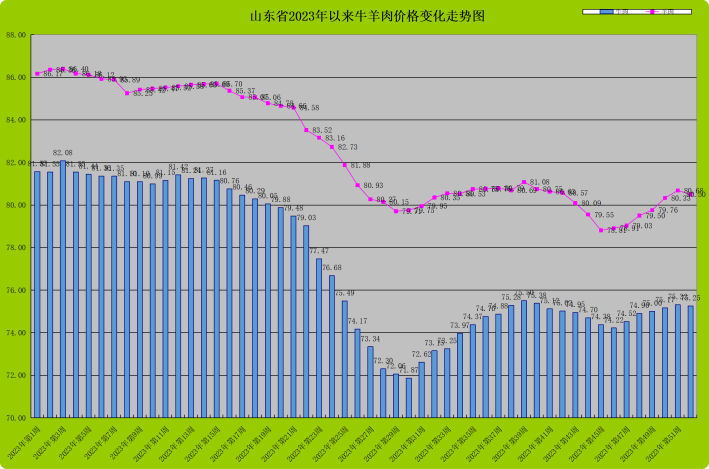

六、肉牛肉羊:价格震荡,肉牛趋势回落,肉羊止亏向好

(一)肉牛

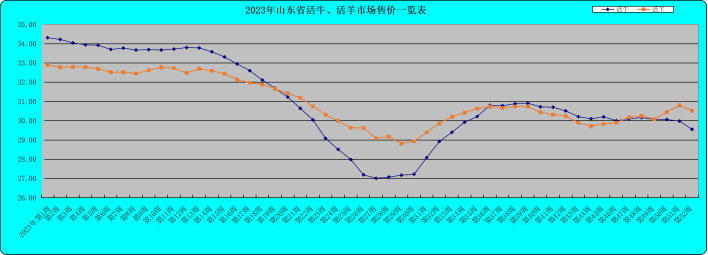

四季度,随着进入冬季、气温降低,牛肉消费进入旺季,市场肉牛交易量增加。但受多种因素影响,牛肉价格在75元/公斤上下徘徊,全省多数地区活牛价格在30元/公斤以上,价格略有回暖,仍有部分地区肉牛价格低于28-30元/公斤的盈亏平衡区间,陷入亏损,产业发展压力仍在。

具体价格运行情况:10月初我省肉牛价格为30.72元/公斤,达到本季度高位,随后探底回升。10月份,我省活牛出栏月度均价30.54元/公斤,同比下降12.17%,环比回落0.97%;11月份,均价30.10元/公斤,同比降低13.11%,环比降低1.44%;12月份,均价29.96元/公斤,同比降低13.26%,环比降低0.47%。截至2023年底,活牛均价为29.55元/公斤,同比回落14.10%,环比回落1.43%,创四季度以来的高价。当前全省活牛出栏均价已超过28-30元/公斤的盈亏平衡区间,大部分养殖场户进入盈利区间,产业保持向好发展态势。

专业育肥式:架子牛育肥周期约10个月,四季度出栏育肥牛多为今年年初购入,年初购入架子牛平均费用10000元/头,饲草料成本8000元/头,水电50元/头,防疫和药物费用50元/头,人工400元/头,固定资产折旧200元/头,土地租金等200元/头,合计总额18900元。按650公斤出栏重,四季度肉牛出栏平均价格约30元/公斤,养殖每头育肥牛收益约600元。

自繁自育式:肉牛自繁自育周期较长,一般为18个月以上。犊牛和架子牛落地成本4500元/头,犊牛出生至200公斤左右饲料成本3000元/头,用药100元/头,水电25元/头,人工300元/头,固定资产折旧200元/头,土地租金等150元/头,合计总额8275元。四季度犊牛或架子牛平均价格9000元/头,养殖繁育母牛收益约725元/头。

四季度,饲草、玉米和豆粕价格略有下降,饲草料成本降低,有利于肉牛生产。目前受市场消费需求不振影响,牛肉价格短期内将维持相对稳定,养殖端部分肉牛养殖场针对年末及春节消费季进行2至4个月的短期育肥,预计近期肉牛市场供给将保持充足,价格上升空间不足。

(二)肉羊

四季度以来,我省肉羊价格震荡企稳,效益向好。10月份以来,肉羊市场行情震荡走低,10月份活羊全省均价30.22元/公斤,同比降低9.47%,环比回落1.63%;11月份,肉羊价格承压走低,出栏均价29.91元/公斤,同比降低10.34%,环比回落1.03%;12月份,肉羊价格触底反弹,出栏均价30.42元/公斤,同比降低8.81%,环比回升1.71%。肉羊价格小幅震荡,饲料粮有所回落,养殖成本降低,养殖行情向好。

1、绵羊:

自繁自育:断奶羔羊580元/头,饲料680元/头,用药10元/头,淘汰费用15元/头,水电5元/头,人工40元/头,固定资产折旧12元/头,土地租金等10元/头,合计为1352元/头。按60公斤出栏体重,每公斤成本22.53元,四季度绵羊出栏平均价格25元/公斤,每只盈余148元。

集中育肥:断奶羔羊630元/头,饲料720元/头,用药15元/头,淘汰费用20元/头,水电5元/头,人工40元/头,固定资产折旧10元/头,土地租金等10元/头,合计总额为1450元/头。按60公斤出栏体重,每公斤成本24.17元,四季度肉羊出栏平均价格25元/公斤,每只收益50元。

2、山羊

自繁自育:断奶羔羊730元/头,饲料880元/头,用药20元/头,淘汰费用35元/头,水电7元/头,人工50元/头,固定资产折旧12元/头,土地租金等12元/头,合计总额为1746元/头。按60公斤出栏体重,每公斤成本29.10元,四季度山羊出栏平均价格32元/公斤,每只盈利174元。

集中育肥:断奶羔羊770元/头,饲料920元/头,用药15元/头,淘汰费用35元/头,水电7元/头,人工50元/头,固定资产折旧12元/头,土地租金等12元/头,合计总额为1821元/头。按60公斤出栏体重,每公斤成本30.35元,四季度山羊出栏平均价格32元/公斤,每只盈利99元。

备注:育肥羊是指绵羊60公斤体重出栏,山羊60公斤体重出栏,如出栏体重低于或多于以折算此体重计算。

(三)后市预判

后市来看,牛羊肉市场空间巨大,仍然大有前途。随着春节将至,牛羊肉消费逐步进入旺季,叠加国家消费刺激政策有序出台,牛羊肉消费有望顺周期加速发力,牛羊肉价格有望向好发展。但是需要值得注意的是,当前肉羊市场尤其是绵羊养殖基本处于供需宽松态势,尤其是进口额度逐步增加,进一步压制国内生产积极性,后市肉羊养殖仍需谨慎,不要盲目扩大产能,切实做好生物安全防护措施。

本期审编及分析人员

审核:孔 雷、陈 华

编辑:胡智胜

生猪:周开锋

家禽:杨景晁

奶牛:胡智胜

肉牛:张德敏

肉羊:刘刚

数据:盛英霞、胡晓颖、盖婷婷、于丹、李鹏、何晓冉

欢迎引用,请注明出处。如果对《2023年四季度畜禽养殖成本收益测算》有任何意见和建议,请反馈我站统计监测(产业经济)室,我们将认真吸收改进。

山东省畜牧总站